Mối quan hệ giữa khả năng sinh lợi với hiệu quả kinh doanh

Kinh doanh là hoạt động được thực hiện nhắm mục đích sinh lợi, tức là nhằm mục đích kiếm lợi nhuận. Trên cơ sở điều kiện vật chất - kỹ thuật sẵn có của mình, các doanh nghiệp luôn tìm mọi biện pháp thích hợp để thu được mức lợi nhuận tối đa. Khả năng sinh lợi hay khả năng tạo ra lợi nhuận thể hiện sức mạnh của doanh nghiệp trong việc tạo ra lợi nhuận, nâng cao hiệu quả hoạt động, tăng khả năng sinh tiền, sử dụng các nguồn lực một cách hiệu quả.

Mối quan hệ giữa khả năng sinh lợi với hiệu quả kinh doanh

Cùng đi sâu vào phân tích mối quan hệ tác động của khả năng sinh lợi tới hiệu quả của hoạt động sản xuất kinh doanh của doanh nghiệp

Khả năng sinh lợi là gì?

Khả năng sinh lợi là chỉ tiêu phản ánh mức lợi nhuận mà doanh nghiệp có thể thu được trên một đơn vị chi phí hay yếu tố đầu vào hay trên một đơn vị đầu ra phản ánh kết quả kinh doanh.

Mức lợi nhuận mà doanh nghiệp thu được tính trên một đơn vị chi phí hay yếu tố đầu vào hoặc một đơn vị đầu ra phản ánh kết quả kinh doanh càng cao, chứng tỏ khả năng sinh lợi càng cao và ngược lại, mức lợi nhuận thu được trên một đơn vị càng nhỏ, khả năng sinh lợi càng thấp khóa học logistics tại hà nội

Phân tích mối quan hệ giữa khả năng sinh lợi với hiệu quả kinh doanh

Khả năng sinh lợi có quan hệ chặt chẽ với hiệu quả kinh doanh. Một doanh nghiệp không thể có hiệu quả kinh doanh cao nếu khả năng sinh lợi của doanh nghiệp thấp và ngược lại. Vì thế, có thể khẳng định khả năng sinh lợi là biểu hiện cao nhất của hiệu quả kinh doanh. học xuất nhập khẩu ở đâu tốt nhất

Hiệu quả kinh doanh của doanh nghiệp chỉ có thể có được khi doanh nghiệp tạo ra khả năng sinh lợi cao. Điều này chỉ có thể đạt được một khi doanh nghiệp sử dụng các nguồn lực một cách hiệu quả, nâng cao năng suất công việc, việc thúc đẩy tốc độ luân chuyển của tài sản, đặc biệt là TSNH có ý nghĩa hết sức quan trọng trong việc nâng cao khả năng sinh lợi của doanh nghiệp

Khả năng sinh lợi của một doanh nghiệp phản ánh trình độ sử dụng các nguồn lực sẵn có của doanh nghiệp để đạt được kết quả cao nhất trong kinh doanh. Về thực chất, khả năng sinh lợi là biểu hiện của việc kết hợp theo một tương quan xác định cả về lượng và về chất của các yếu tố cấu thành quá trình kinh doanh: lao động, tư liệu lao động và đối tượng lao động.

Vì thế, có thể nói, doanh nghiệp chỉ có thể đạt được khả năng sinh lợi cao khi và chỉ khi các yếu tố cơ bản của quá trình kinh doanh được sử dụng hợp lý, có hiệu quả. Nhận thức đúng đắn điều này có ý nghĩa quan trọng trong việc phân tích nhân tố phản ánh điều kiện kinh doanh tác động tới khả năng sinh lợi. Trên cơ sở đó, xác định những biện pháp hữu hiệu để phấn đấu nâng cao hiệu quả kinh doanh

>>>Xem thêm: Các phương pháp định giá doanh nghiệp

Công thức xác định khả năng sinh lợi

Việc tạo ra lượng lợi nhuận cao nhất trên một đơn vị chi phí hay một đơn vị yếu tố đầu vào hoặc trên một đơn vị đầu ra phản ánh kết quả kinh doanh cũng thể hiện tương quan so sánh giữa tổng lợi nhuận thu được với tổng chi phí bỏ ra hay với tổng yếu tố đầu vào (tài sản , nguồn vốn) hay chi phí đầu vào (giá vốn hàng bán, chi phí hoạt động sản xuất kinh doanh, tổng chi phí hoạt động,…) hoặc trên một đơn vị đầu ra phản ánh kết quả kinh doanh (doanh thu thuần, doanh thu thuần bán hàng và cung cấp dịch vụ,…). kế toán lê ánh

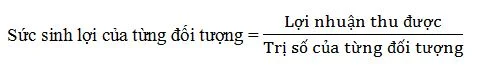

Có thể sử dụng công thức sau đây để biểu hiện khả năng sinh lợi của từng đối tượng (tài sản, nguồn vốn, doanh thu, chi phí):

“Sức sinh lợi” của từng đối tượng cho biết: Một đồng (hay một đơn vị) yếu tố hay chi phí đầu vào hoặc một đồng (hay một đơn vị) đầu ra phản ánh kết quả kinh doanh mang về mấy đồng lợi nhuận

Trị số của chỉ tiêu càng lớn, khả năng sinh lợi của doanh nghiệp càng cao, kéo theo hiệu quả kinh doanh càng cao và ngược lại. “Đối tượng” đề cập đến khi xác định khả năng sinh lợi là các yếu tố đầu vào, chi phí đầu vào và kết quả đầu ra nên học kế toán thực hành ở đâu

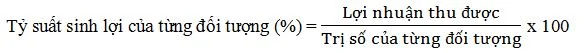

Khả năng sinh lợi của doanh nghiệp còn được lo lường qua chỉ tiêu “Tỷ suất sinh lợi của từng đối tượng” và được xác định theo công thức nghiệp vụ xuất nhập khẩu

Cách đo lường khả năng sinh lợi này cho biết: 100 đồng yếu tố đầu vào hay chi phí đầu vào hoặc 100 đồng đầu ra phản ánh kết quả kinh doanh mang về mấy đồng lợi nhuận. Mức lợi nhuận mà doanh nghiệp thu được trên 100 đồng yếu tố hay chi phí đầu vào hoặc 100 đồng đầu ra phản ánh kết quả kinh doanh càng cao, khả năng sinh lợi càng cao và do vậy, hiệu quả kinh doanh của doanh nghiệp càng cao và ngược lại; mức lợi nhuận mà doanh nghiệp thu được trên 100 đồng yếu tố hay chi phí đầu vào hoặc 100 đồng đầu ra phản ánh kết quả kinh doanh càng thấp, khả năng sinh lợi của doanh nghiệp càng thấp, dẫn đến hiệu quả kinh doanh càng thấp nghiệp vụ kế toán tổng hợp

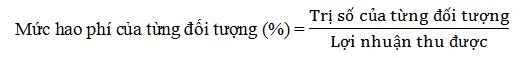

Trên một khía cạnh khác, khi mức hao phí các yếu tố hay chi phí đầu vào tính trên một đoan vị lợi nhuận thu được (một đồng hay 100 đồng) càng thấp, khả năng sinh lợi của doanh nghiệp càng cao và ngược lại; mức hao phí các yếu tố đầu vào hay chi phí đầu vào tính trên một đơn vị lợi nhuận thu được càng cao, khả năng sinh lợi của doanh nghiệp càng thấp, dẫn đến hiệu quả kinh doanh càng thấp. Vì thế, khả năng sinh lợi của doanh nghiệp còn có thể xác định theo chỉ tiêu “Mức hao phí” của từng đối tượng theo công thức học kế toán

Do mang ý nghĩa gián tiếp nên các chỉ tiêu trên được ít sử dụng khi xem xét khả năng sinh lợi

Các bộ phận để tính toán các công thức nêu trên bao gồm

Yếu tố đầu vào:

Yếu tố đầu vào phản ánh các yếu tố tham gia vào quá trình kinh doanh của doanh nghiệp, tạo nên kết quả đầu ra như: Tài sản (tổng tài sản, TSCĐ, tài sản thuần thuộc hoạt động kinh doanh, TSDH thuộc HĐKD), nguồn vốn (VCSH, vốn cổ phầu thường, vốn đầu tư). Do các yếu tố tham giá tạo nên kết quả có thể biến động (tăng, giảm) trong kỳ nên khi xác định khả năng sinh lợi, các yếu tố đầu vào được tính theo số bình quân.

Chi phí đầu vào: nên học kế toán ở đâu

Chi phí đầu vào phản ánh hao phí của các yếu tố lao động, tư liệu lao động và đối tượng lao động trong quá trình kinh doanh có liên quan đến việc tạo nên kết quả kinh doanh trong kỳ. Thuộc chi phí đầu vào bao gồm nhiều khoản, chẳng hạn như: giá vốn hàng bán; chi phí bán hàng; chi phí quản lý doanh nghiệp; chi phí HĐKD; tổng chi phí hoạt động;… Do chi phí phát sinh trong kỳ được lũy kế lại nên khi xác định khả năng sinh lợi, chi phí đầu vào được tính trên tổng số phát sinh theo từng loại thanh toán t/t

Đầu ra phản ánh kết quả kinh doanh

Đầu ra phản ánh kết quả kinh doanh cũng bao gồm nhiều chỉ tiêu khác nhau. Tuy nhiên, xét về mặt ý nghĩa kinh tế, khả năng sinh lợi thường chỉ xác định theo doanh thu thuần (bao gồm doanh thu thuần bán hàng, cung cấp dịch vụ và doanh thu thuần HĐTC) hoặc doanh thu thuần về bán hàng và cung cấp dịch vụ hay tổng giá trị sản xuất,…Khi xác định khả năng sinh lợi, các chỉ tiêu này được xác định theo tổng số phát sinh lũy kế trong kỳ.

>>> Khóa học phân tích phân tích báo cáo tài chính của doanh nghiệp

Lợi nhuận thu được

Lợi nhuận thu được trong kỳ sử dụng để xác định khả năng sinh lợi tùy thuộc vào mục đích cung cấp thông tin. Thông thường, chỉ tiêu sinh lợi nhuận được sử dụng theo mức độ quan trọng, phổ biến, từ lợi nhuận sau thuế, lợi nhuận trước thuế, lợi nhuận trước thuế và lãi vay cho đến lợi nhuận sau thuế HĐKD, lợi nhuận sau thuế hoạt động tiêu thụ, lợi nhuận gộp tiêu thụ,…Cũng như bộ phận chi phí đầu vào và bộ phận đầu ra phản ánh kết quả kinh doanh, bộ phận lợi nhuận thu được sử dụng để xác định khả năng sinh lợi là tổng số lợi nhuận đạt được của cả kỳ.

Một điều là các nhà phân tích cần cân nhắc khu xác định các chỉ tiêu phản ánh khả năng sinh lợi. Như đã biết, khả năng sinh lợi có thể được tính toán cho bất kỳ đối tượng nào, chỉ cần kết hợp giữa các cặp chỉ tiêu (chỉ tiêu phản ánh lợi nhuận đầu ra kết hợp với chỉ tiêu phản ánh yếu tố hay chi phí đầu vào hoặc doanh thu đầu vào). Điều này dẫn đến có rất nhiều chỉ tiêu có thể sử dụng. Thậm chí ngay cùng một chỉ tiêu cũng có nhiều cách tính khác nhau tủy theo quan điểm và nhận thức của nhà phân tích cũng như tùy thuộc nguồn dữ liệu thu thập và chiến lược cạnh tranh của doanh nghiệp. Chính vì vậy, nhà phân tích khả năng sinh lợi. Chúng tôi cho rằng: việc kết hợp giữa một cặp chỉ tiêu để tạo nên một chỉ tiêu phản ánh khả năng sinh lợi không chỉ đơn thuần là việc kết hợp về mặt tính toán mà quan trọng hơn là ý nghĩa của chỉ tiêu khi phân tích. Chỉ tiêu phản ánh khả năng sinh lợi được tạo ra phải có ý nghĩa thực sự trong việc cung cấp thông tin hữu ích cho người sử dụng và có thể so sánh được giữa các thời kỳ, so sánh được với bình quân ngành, bình quân khu vực hay so sánh được với đối thủ cạnh tranh.

Các chỉ tiêu phản ánh khả năng sinh lợi phải được hiểu theo nghĩa của các nguyên tắc kế toán được áp dụng và thực tiễn kinh doanh cũng như văn hóa của Việt Nam học kế toán tổng hợp ở đâu tốt nhất tphcm

Khi phân tích khả năng sinh lợi của tài sản, nhà phân tích tiến hành tính ra chi tiêu phản ánh khả năng sinh lợi của tùng loại tài sản theo công thức: hàm vlookup nâng cao

Sức sinh lợi của tài sản (ROA)

ROA đo lường khả năng sinh lợi của tài sản mà không quan tâm tới cấu trúc tài chính, cho biết một đồng tài sản tạo ra mấy đồng lợi nhuận sau thuế. Trị số của ROA càng lớn, khả năng sinh lợi của tài sản càng cao, thể hiện cơ cấu đầu tư, trang bị, quản lý sử dụng và sử dụng tài sản hợp lý, hiệu quả và ngược lại

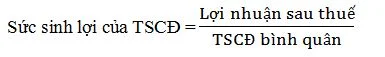

- Sức sinh lợi của TSCĐ

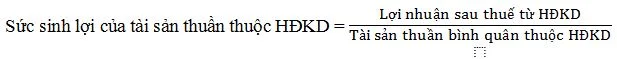

- Sức sinh lợi của tài sản thuần thuộc HĐKD (RNOA)

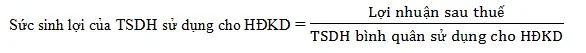

- Sức sinh lợi của TSDH

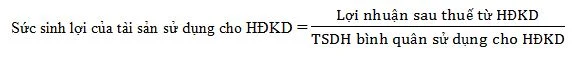

- Sức sinh lợi của tài sản sử dụng cho HĐKD học tin học văn phòng ở đâu tốt nhất

Sức sinh lợi cơ bản của tài sản (BEPR)

Cũng như ROA, BEFR (hay ROTA) phản ánh khả năng sinh lợi của toàn bộ tài sản mà không đề cập tới cấu trúc tài chính. Tuy nhiên, khác với ROA, BEFR phản ánh khả năng sinh lợi của tài sản trước khi loại trừ thuế TNDN và chi phí lãi vay; do vậy, có thể sử dụng để so sánh khả năng sinh lợi giữa các doanh nghiệp khác nhau mà không chịu ảnh hưởng của chính sách tuế TNDN hay chịu ảnh hưởng của việc sử dụng tiền vay

Phân tích khả năng sinh lợi của vốn thường được tiến hành đối với toàn bộ VCSH, vốn đầu tư và vốn cổ phần thường. Khả năng sinh lợi của các loại vốn này được biểu hiện qua các chỉ tiêu sau:

Sức sinh lợi của VCSH (ROE)

ROE là chỉ tiêu quan trọng và hữu ích được sử dụng để đánh giá khả năng sinh lợi của vốn. Tuy nhiên, khi sử dụng ROE để đánh giá khả năng sinh lợi, cần phải xem xét một cách toàn diện cả về thời gian, về giai đoạn phát triển của doanh nghiệp cũng như những rủi ro mà doanh nghiệp đương đầu. Bởi vì, ROE không phản ánh được tác động đầy đủ của các quyết định quản lý có tính ảnh hưởng đến các thời kỳ trong tương lai. Mặt khác, ROE chỉ phản ánh khả năng sinh lợi của VCSH theo giá trị sổ sách chứ không phải giá thị trường tức là không đại điện cho giá trị đầu tư thực sự (giá thị trường) của các nhà đầu tư.

- Sức sinh lợi của vốn đầu tư (ROIC)

ROIC được sử dụng khi đánh giá khả năng sinh lợi của doanh nghiệp nhắm loại trừ tác động của việc sử dụng ĐBTC và ROA. Do cách tính của ROIC mà chỉ tiêu này phản ánh khả năng sinh lợi cân bản của doanh nghiệp trước khi bi bóp méo bởi các chính sách tài chính khác nhau bỏi vì ROIC phản ánh khả năng sinh lợi của vốn đầu tư vào HĐKD của doanh nghiệp mà không phân biệt giữa vốn vay với VCSH

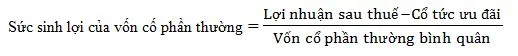

- Sức sinh lợi của vốn cổ phần thường

Sức sinh lợi của vốn cố phần thường cho biết một đồng vốn cổ phân thường (cổ phần phổ thông) mang về mấy đồng lợi nhuận sau thuế (đã trừ cổ tức ưu đãi). Đây là chỉ tiêu được các nhà đầu tư quan tâm hàng đầu vì bản thân bất kỳ nhà đầu tư nào cũng muốn biết khả năng sinh lợi thu được từ sự đầu tư của họ

Sức sinh lợi của vốn dài hạn (ROCE)

ROCE phản ánh khả năng tạo ra lợi nhuận trước thuế và lãi vay của sổ vốn dài hạn mà doanh nghiệp sử dụng vào HĐKD. Việc so sánh ROCE sẽ cho phép đánh giá năng lực đầu tư, quản lý và sử dụng vốn của doanh nghiệp. Về cơ bản, trị số của ROCE ít nhất phải lớn hơn hoặc bằng (>=) chi phí bình quân vay, doanh nghiệp mới có thể bù đăó được chi phí sử dụng vốn có lãi học kế toán thuế

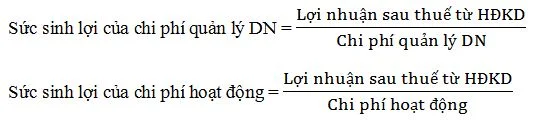

Tùy thuộc vào nhu cầu sử dụng thông tin và nguồn dữ liệu thu thập, khả năng sinh lợi của chi phí được xem xét dưới nhiều góc độ khác nhau với các loại chi phí khác nhau, như: khả năng sinh lợi của giá vốn hàng bán, của tổng chi phí hoạt động, của tổng chi phí kinh doanh hay khả năng sinh lợi của chi phí bán hàng, chi phí quản lý doanh nghiệp. Thậm chí, nhiều nhà phân tích còn xem xét khả năng sinh lợi đối với chi phí quảng cáo, chi phí nghiên cứu và phát triển, chi phí lãi vay,… Mỗi một góc độ xem xét khả năng sinh lợi của chi phí có những tác dụng nhất định đối với người sử dụng thông tin. Sau đây là một số chỉ tiêu chủ yếu được sử dụng khi phân tích khả năng sinh lợi của chi phí:

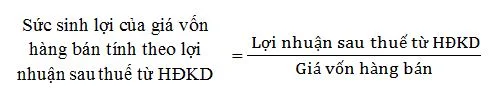

+ Sức sinh lợi của giá vốn hàng bán (tính theo lợi nhuận sau thuế từ HĐKD):

“Sức sinh lợi của giá vốn hàng bán tính theo lợi nhuận sau thuế từ HĐKD” cho biết một đồng giá vốn hàng bán mang lại mấy đồng lợi nhuận sau thuế từ HĐKD. Trị số của chỉ tiêu càng lớn càng cho thấy chất lượng quản lý chi phí HĐKD của doanh nghiệp và ngược lại nên học kế toán thực hành ở đâu

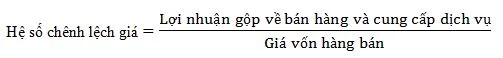

+ Hệ số chênh lệch giá:

“Hệ số chênh lệch giá” là chỉ tiêu phản ánh mối quan hệ tương quan giữa lợi nhuận gộp về bán hàng và cung cấp dịch vụ với giá vốn hàng tiêu thụ. Trị số của từng chỉ tiêu càng lớn, mức chênh lệch giữa giá ban với giá vốn hàng bán càng cao, dẫn đến khả năng sinh lợi của giá vốn càng cao và ngược lại

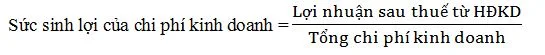

+ Sức sinh lợi của chi phí kinh doanh

Tương tự như chỉ tiêu “Sức sinh lợi của giá vốn hàng bán”, chỉ tiêu “Sức sinh lợi của chi phí kinh doanh” cũng phản ánh chất lượng quản lý chi phí kinh doanh của doanh nghiệp

+ Sức sinh lợi của chi phí quản lý doanh nghiệp

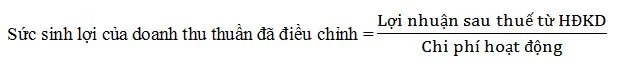

Đối với nội dung phân tích khả năng sinh lợi của doanh thu, tùy theo mục đích và dữ liệu phân tích, có thể sử dụng một trong số các chỉ tiêu sau: địa chỉ học kế toán tổng hợp

Sức sinh lợi của doanh thu thuần (ROS)

ROS là chỉ tiêu phản ánh mối quan hệ giữa lợi nhuận sau thuế với doanh thu thuần, cho biết một đồng doanh thu thuần đem lại mấy đồng lợi nhuận sau thuế. Việc phân tích ROS sẽ giúp người sử dụng thông tin biết được chiến lược giá và khả năng kiểm soát chi phí của doanh nghiệp

Chỉ tiêu cho biết một ồng doanh thu thuần mang lại mấu ồng lợi nhuận cho các cổ đông thường

- Sức sinh lợi của doanh thu thuần từ HĐKD

![]()

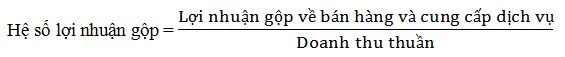

- Hệ số lợi nhuận gộp

Chỉ tiêu này cho biết một đồng doanh thu thuần mang về mấy đồng lợi nhuận gộp về tiêu thụ. Do chỉ tiêu “Lợi nhuận gộp về bán hàng và cung cấp dịch vụ” phản ánh phần chênh lệch giữa doanh thu thuần về bán hàng và cung cấp dịch vụ với giá vốn hàng bán, trong đó, giá vốn hàng bán chủ yếu phản ánh các chi phí biến ổi nên có thể coi phần lợi nhuận gộp về bán hàng và cung cấp dịch vụ là phần đóng góp cho lợi nhuận và chi phí cố định. Vì thế, hệ số lợi nhuận gộp - về bản chất – cho biết trong một ồng doanh thu thuần có mấy đồng sử dụng để trang trải định phí và có lãi học kế toán tổng hợp ở đâu tốt nhất tphcm

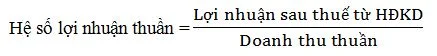

- Hệ số lợi nhuận thuần từ HĐKD

“Hệ số lợi nhuận thuần từ HĐKD” cho biết một đồng doanh thu thuần mang về mấy đồng lợi nhuận sau thuế từ HĐKD

Các chỉ tiêu nêu trên được thu thấp từ các BCTC cụ thể sau đây

- Yếu tố đầu vào: Căn cứ vào bảng cân đối kế toán, ngoài ra các chỉ tiêu đã giới thiệu ở các nội dung trước, các chỉ tiêu còn lại được xác định như sau:

- Tài sản thuần thuộc HĐKD: phản ánh lượng giá trị tài sản thuần sử dụng cho HĐKD

Tài sản sử dụng cho HĐKD là những tài sản cần thiết để doanh nghiệp tiến hành HĐKD, như: tiền và tương đương tiền, các khoản phải thu, hàng tồn kho, các chi phí trả trước, tài sản thuế thu nhập hoãn lại, bất động sản, TSCĐ hữu hình và các TSCĐ vô hình mua lại. Tài sản sử dụng cho HĐKD được xác định bằng cách lấy tổng tài sản trừ (-) giá trị tài sản sử dụng cho HĐTC như các khoản đầu tư tài chính ngắn hạn, dài hạn. Các khoản nợ thuộc HĐKD là những khoản nợ phát sinh gắn liền với HĐKD, như: các tài khoản phải trả, chi phí phải trả, các khoản nợ dài hạn phải trả khác (lương hưu, các khoản lợi ích phải trả người lao động đã nghỉ hưu theo thỏa thuận - nếu có – như: bảo hiểm nhân thọ, bảo hiểm y tế, và các dịch vụ khác) và nợ thuế thu nhập hoãn lại. Nợ thuộc HĐKD được xác định bằng cách lấy tổng số nợ phải trả trừ (-) các khoản nợ không thuộc HĐKD; trong đó, nợ không thuộc HĐKD bao gồ các khoản như: Nợ trái phiếu phải trả, nợ lãi phải trả dài hạn khác và phần phải trả dài hạn của hợp đồng thuê vốn học kế toán ở đâu tốt nhất tphcm

+ TSDH thuộc HĐKD: phản ánh bộ phận giá trị TSDH sau khi loại trừ các khoản đầu tư tài chính dài hạn

+ Vốn cổ phần thường: xác định bằng cách lấy số cổ phiếu phổ thông đang lưu hành bình quân nhân (x) với mệnh giá cổ phiếu

- Chi phí đầu vào: căn cứ vào BCKQHĐKD hoặc BTMBCTC

- Lợi nhuận và kết quả kinh doanh: căn cứ vào BCKQHĐKD. Đô với chỉ tiêu “Lợi nhuận sau thuế từ HĐKD” được xác định như sau:

Lợi nhuận sau thuế từ HĐKD = Lợi nhuận trước thuế từ HĐKD x { 1 - Thuế suất thuế TNDN}

Trên báo cáo tài chính ở Việt Nam hiện hành, chỉ tiêu “Lợi nhuận trước thuế từ HĐKD” có mã số 30 với tên gọi là “Lợi nhuận thuần từ HĐKD” ke toan tong hop

>>>Xem thêm: Phân tích cân bằng tài chính

tìm hiểu thêm về nội dung học xnk tại bài viết: tự học xuất nhập khẩu