Hướng dẫn phân tích rủi ro tài chính và dự báo các chỉ tiêu tài chính chủ yếu

Trong các nội dung trước Phân tích tài chính đã hướng dẫn các bạn

- Phân tích tình hình tài sản và nguồn vốn

- Phân tích tình hình tài trợ

- Phân tích tình hình công nợ và khả năng thanh toán

- Phân tích hiệu quả kinh doanh

- Phân tích tình hình tăng trưởng

Tiếp theo trong nội dung bài viết này Phân tích tài chính sẽ hướng dẫn phân tích rủi ro tài chính và dự báo các chỉ tiêu tài chính chủ yếu của Công ty Cổ phần.

1. Phân tích rủi ro tài chính

Rủi ro tài chính là những tổn thất có thể xảy ra gắn liền với hoạt động tài chính và mức độ sử dụng nợ của CTCP làm ảnh hưởng đến sự tăng trưởng và uy tín của CTCP. Phân tích rủi ro tài chính là đánh giá nguy cơ rủi ro tài chính của CTCP, nhằm giúp cho nhà quản trị CTCP nhận diện và xác định được khả năng rủi ro tài chính của CTCP, các nguyên nhân tác động đến rủi ro tài chính để có các biện pháp phòng ngừa và quản trị rủi ro hữu hiệu; giúp cho các chủ thể quản lý khác biết được khả năng rủi ro tài chính của CTCP để có các quyết định quản lý phù hợp với mục tiêu của họ.

Các chỉ tiêu phân tích rủi ro thường được sử dụng, gồm:

| Chỉ tiêu | Công thức | Khả năng rủi ro |

| Hệ số nợ trên tài sản | Nợ phải trả/ Tổng tài sản | Hệ số càng gần 1 thì mức độ phụ thuộc càng cao nên khả năng rủi ro càng cao và ngược lại, hệ số càng nhỏ hơn 1 thì rủi ro càng thấp. |

| Hệ số tài trợ thường xuyên | Nguồn vốn dài hạn/ Tài sản dài hạn | Hệ số nhỏ hơn 1 là tài trợ mạo hiểm nên khả năng rủi ro cao và ngược lại. |

| Hệ số các khoản phải thu | Các khoản phải thu/Tổng tài sản | Hệ số càng lớn tức là bị chiếm dụng càng nhiều vốn thì rủi ro càng cao và ngược lại. |

| Hệ số các khoản phải trả | Các khoản phải trả/Tổng tài sản | Hệ số càng lớn tức là đi chiếm dụng càng nhiều thì rủi ro càng cao và ngược lại. |

| Hệ số khả năng thanh toán lãi vay | (Lợi nhuận trước thuế + chi phí lãi vay)/Chi phí lãi vay | Hệ số nhỏ hơn 1 tức là không đảm bảo khả năng thanh toán lãi vay thì rủi ro cao và ngược lại. |

| Hệ số lợi nhuận sau thuế trên doanh thu (ROS) | Tổng doanh thu thuần/Vốn dài hạn bình quân | Hệ số nhỏ hơn hoặc bằng 0 thì rủi ro cao. Hệ số càng lớn hơn 0 thì rủi ro càng thấp. |

| Hệ số lợi nhuận trước lãi vay và thuế trên VKD (BEP) | Lợi nhuận trước lãi vay và trước thuế/Vốn kinh doanh bình quân | Hệ số nhỏ hơn hoặc bằng 0 thì rủi ro cao. Hệ số càng lớn hơn 0 thì rủi ro càng thấp. |

| Hệ số lợi nhuận sau thuế trên tài sản (ROA) | Lợi nhuận sau thuế/VKD bình quân | Hệ số nhỏ hơn hoặc bằng 0 thì rủi ro cao. Hệ số càng lớn hơn 0 thì rủi ro càng thấp. |

| Hệ số lợi nhuận sau thuế trên VCSH (ROE) | Lợi nhuận sau thuế/VCSH bình quân | Hệ số nhỏ hơn hoặc bằng 0 thì rủi ro cao. Hệ số càng lớn hơn 0 thì rủi ro càng thấp. |

Trong đó: Hệ số nợ trên tài sản = Nợ phải trả/Tổng tài sản

Chỉ tiêu hệ số nợ trên tài sản phản ánh cấu trúc tài chính của CTCP. Hệ số nợ càng cao thì nguy cơ rủi ro tài chính cũng càng cao. Tuy nhiên, khi các CTCP sử dụng nợ có hiệu quả, khả năng sinh lời cơ bản lớn hơn tỷ suất lãi vay thì việc sử dụng nợ lại mang lại lợi ích lớn cho chủ sở hữu. Nếu khả năng sinh lời cơ bản của tài sản nhỏ hơn tỷ suất lãi vay mà hệ số nợ trên tài sản càng lớn thì rủi ro tài chính là rất cao.

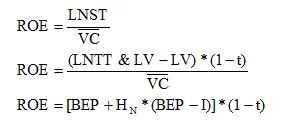

Phân tích tác động của mức độ nợ đến khả năng sinh lời của VCSH để thấy rõ sự tác động của đòn bẩy tài chính, được xem xét dựa vào phương trình xác định chỉ tiêu hệ số lợi nhuận sau thuế trên VCSH (ROE) như sau:

Trong đó, BEP là hệ số lợi nhuận trước thuế và lãi vay trên VKD, HN là hệ số nợ trên VCSH, I là lãi suất bình quân của các khoản nợ, t là thuế suất thuế TNDN.

Từ phương trình trên cho thấy, nếu BEP >I thì hệ số nợ càng lớn càng làm tăng ROE; nếu BEP

Quy trình thực hiện phân tích: Thu thập dữ liệu, xác định chỉ tiêu phân tích, so sánh các chỉ tiêu giữa kỳ phân tích với kỳ gốc hoặc so với chỉ tiêu trung bình ngành hoặc so với chỉ tiêu các CTCP trong cùng ngành, căn cứ vào độ lớn của từng chỉ tiêu, vào kết quả so sánh, tình hình thực tế của CTCP để đánh giá mức độ, xu hướng rủi ro tài chính của CTCP. Khi đánh giá cần xem xét tổng thể các chỉ tiêu.

2. Dự báo các chỉ tiêu tài chính chủ yếu

Dự báo các chỉ tiêu tài chính chủ yếu để xác định nhu cầu tài chính trong tương lai gần, giúp nhà quản trị đánh giá tiềm lực tài chính, có kế hoạch tổ chức huy động vốn phù hợp nhằm đáp ứng nhu cầu vốn phục vụ quá trình hoạt động của CTCP.

Có nhiều phương pháp dự báo các chỉ tiêu tài chính chủ yếu, mỗi phương pháp đều có ưu điểm, nhược điểm. Trong đó, phương pháp tỷ lệ phần trăm trên doanh thu là phương pháp đơn giản, dễ áp dụng, đáp ứng nhu cầu thông tin nhanh.

Quy trình dự báo các chỉ tiêu tài chính theo phương pháp tỷ lệ phần trăm trên doanh thu được tiến hành như sau:

Bước 1: Xác định mối quan hệ giữa các chỉ tiêu trên từng báo cáo tài chính với doanh thu thuần [49, tr.50]. Dựa vào khoản mục trên Bảng CĐKT, các chỉ tiêu được chia thành 2 nhóm:

- Nhóm 1: những chỉ tiêu thay đổi cùng chiều với doanh thu thuần và thường chiếm một tỷ lệ nhất định so với doanh thu thuần: Đây là những chỉ tiêu có khả năng thay đổi khi doanh thu thuần thay đổi và thay đổi cùng chiều với doanh thu thuần. Những chỉ tiêu này thường chiếm một tỷ lệ nhất định so với doanh thu thuần, cụ thể: tiền và tương đương tiền, các khoản phải thu của khách hàng, các khoản trả trước cho người bán,...

- Nhóm 2: những chỉ tiêu không thay đổi hoặc thay đổi không rõ ràng khi doanh thu thuần thay đổi: Khác với các chỉ tiêu thuộc nhóm 1, những chỉ tiêu nhóm 2 không thay đổi hoặc thay đổi không theo qui luật khi doanh thu thuần thay đổi.

Bước 2: Xác định trị số dự báo của các chỉ tiêu thuộc nhóm 1

- Xác định tỷ lệ của từng chỉ tiêu so với doanh thu thuần ở kỳ trước bằng cách lấy trị số kỳ trước của chỉ tiêu nhóm 1 chia cho doanh thu thuần kỳ trước;

- Xác định trị số dự báo của các chỉ tiêu thuộc nhóm 1 bằng cách lấy doanh thu thuần dự báo nhân với tỷ lệ của từng chỉ tiêu so với doanh thu thuần ở kỳ trước.

Trong đó, việc dự báo doanh thu thuần có thể sử dụng phương pháp phân tích dãy số theo thời gian, dựa trên cơ sở doanh thu thuần các kỳ trước và điều chỉnh do sự thay đổi các nhân tố: Nguồn cung của sản phẩm, nhu cầu của thị trường, giá cả của sản phẩm, …

Bước 3: Lập báo cáo tài chính dự báo

Sau khi xác định được trị số dự báo của các chỉ tiêu thuộc nhóm 1, các nhà dự báo sẽ xác định trị số của những chỉ tiêu thuộc nhóm 2 bằng cách giữ nguyên giá trị kỳ trước của các chỉ tiêu không thay đổi hoặc thay đổi không rõ ràng khi doanh thu thuần thay đổi. Đối với các chỉ tiêu có liên quan đến nhóm 1, các nhà dự báo sẽ tiến hành xác định trên cơ sở giá trị dự báo của các chỉ tiêu ở bước 2.

Bước 4: Xác định nguồn vốn thừa (+) hoặc thiếu (-) ứng với mức DTT dự báo.

Nguồn vốn thừa (+) hoặc thiếu (-) ứng với mức doanh thu thuần dự báo chính là phần chênh lệch giữa tổng nguồn vốn dự báo với tổng tài sản dự báo (ở bảng CĐKT dự báo) và được xác định như sau:

Nguồn vốn thừa (+) hoặc thiếu (-) ứng với mức doanh thu thuần dự báo = Tổng nguồn vốn dự báo - Tổng tài sản dự báo

Trong trường hợp nguồn vốn thừa (do tổng nguồn dự báo > tổng tài sản dự báo) thì CTCP cần có kế hoạch sử dụng nguồn vốn hợp lý là đầu tư thêm tài sản hay hoàn trả bớt nguồn vốn. Trong trường hợp nguồn vốn thiếu (do tổng nguồn vốn dự báo < tổng tài sản dự báo) thì CTCP phải có kế hoạch để huy động thêm các nguồn vốn khác nhằm đáp ứng đủ nhu cầu vốn, hoặc có các biện pháp quản trị vốn thích hợp để giảm nhu cầu vốn.

Tham khảo: Khóa học phân tích báo cáo tài chính doanh nghiệp