20 chỉ số tài chính được sử dụng phổ biến nhất

Trong những năm qua, các nhà đầu tư và nhà phân tích đã phát triển nhiều công cụ, khái niệm và kỹ thuật phân tích để so sánh các điểm mạnh và điểm yếu tương đối của các công ty. Những công cụ, khái niệm và kỹ thuật này tạo thành cơ sở của phân tích cơ bản. Cùng Phân tích tài chính tham khảo 20 chỉ số tài chính được sử dụng phổ biến nhất nhé!

20 Chỉ Số Tài Chính Được Sử Dụng Phổ Biến Nhất

Dưới đây là 20 chỉ số tài chính thường được các nhà phân tích sử dụng để có thể đánh giá được tình hình tài chính của doanh nghiệp

1. Phân tích tỷ lệ

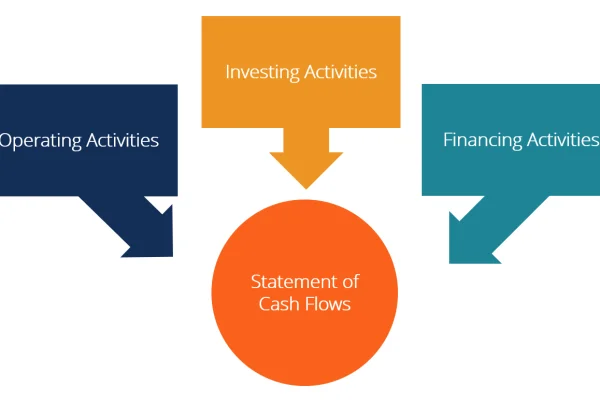

Phân tích tỷ lệ là công cụ được phát triển để thực hiện phân tích định lượng trên các con số được tìm thấy trên báo cáo tài chính. Các tỷ lệ giúp liên kết ba báo cáo tài chính với nhau và đưa ra các số liệu có thể so sánh giữa các công ty và giữa các ngành, lĩnh vực.

⇒ Phân tích tỷ lệ là một trong những kỹ thuật phân tích cơ bản được sử dụng rộng rãi nhất.

Tuy nhiên, tỷ lệ tài chính khác nhau giữa các ngành và lĩnh vực khác nhau và so sánh giữa các loại công ty hoàn toàn khác nhau thường không hợp lệ. Ngoài ra, điều quan trọng là phải phân tích các xu hướng trong tỷ lệ của công ty thay vì chỉ nhấn mạnh vào một con số trong một giai đoạn. biên bản cấn trừ công nợ

Tỷ lệ là gì? Nó có một biểu thức toán học liên quan đến số này với số khác, thường cung cấp một so sánh tương đối. học nghiệp vụ xuất nhập khẩu

Các tỷ số tài chính không khác nhau, chúng tạo thành một cơ sở so sánh giữa các số liệu được tìm thấy trên báo cáo tài chính. Như với tất cả các loại phân tích cơ bản, thường là hữu ích nhất để so sánh các tỷ lệ tài chính của một công ty với các công ty khác.

Tỷ lệ tài chính có bốn loại: Hoạt động, Thanh khoản, Khả năng thanh toán và Lợi nhuận.

2. Tỷ lệ hoạt động

Tỷ lệ hoạt động được sử dụng để đo lường hiệu quả của một công ty sử dụng tài sản của mình. Các tỷ lệ cung cấp cho các nhà đầu tư một ý tưởng về hiệu suất hoạt động tổng thể của một công ty.

Các tỷ lệ hoạt động đo lường tốc độ mà công ty đang chuyển qua tài sản hoặc nợ của mình. Nói cách khác, họ trình bày số lượng hàng tồn kho mỗi năm được bổ sung hoặc các khoản phải thu được thu thập.

3. Vòng quay hàng tồn kho

Vòng quay hàng tồn kho = giá vốn hàng bán / bình quân hàng tồn kho.

Hệ số vòng quay hàng tồn kho thường được so sánh qua các năm để đánh giá năng lực quản trị hàng tồn kho là tốt hay xấu qua từng năm. Hệ số này lớn cho thấy tốc độ quay vòng của hàng hóa trong kho là nhanh và ngược lại, nếu hệ số này nhỏ thì tốc độ quay vòng hàng tồn kho thấp.

⇒ Cần lưu ý, hàng tồn kho mang đậm tính chất ngành nghề kinh doanh nên không phải cứ mức tồn kho thấp là tốt, mức tồn kho cao là xấu. học kế toán thuế

Hệ số vòng quay hàng tồn kho càng cao càng cho thấy doanh nghiệp bán hàng nhanh và hàng tồn kho không bị ứ đọng nhiều. Có nghĩa là doanh nghiệp sẽ ít rủi ro hơn nếu khoản mục hàng tồn kho trong báo cáo tài chính có giá trị giảm qua các năm.

Xem chi tiết: Vòng quay hàng tồn kho là gì? Phân tích vòng quay hàng tồn kho

4. Vòng quay khoản phải thu

Tỷ lệ vòng quay khoản phải thu = doanh thu thuần / khoản phải thu trung bình.

Tỷ lệ vòng quay khoản phải thu là thước đo mức độ nhanh chóng và hiệu quả của một công ty thu thập trên các hóa đơn chưa thanh toán. Vòng quay khoản phải thu cho biết công ty thu thập bao nhiêu lần và chuyển thành tiền mặt khách hàng của mình.

Một lần nữa, doanh thu cao so với các công ty cùng ngành có nghĩa là tiền được thu thập nhanh hơn để sử dụng trong công ty, nhưng hãy chắc chắn phân tích tỷ lệ doanh thu liên quan đến các đối thủ cạnh tranh của hãng.

Tỷ lệ vòng quay khoản phải thu rất cao cũng có thể có nghĩa là chính sách tín dụng của công ty quá nghiêm ngặt, khiến công ty bỏ lỡ cơ hội bán hàng. Ngoài ra, doanh thu thấp hoặc giảm có thể báo hiệu rằng khách hàng đang vật lộn để thanh toán hóa đơn của họ.

Xem thêm: Cách tính vòng quay khoản phải thu

5. Vòng quay khoản phải trả

Vòng quay khoản phải trả đo lường mức độ nhanh chóng một công ty trả hết tiền nợ cho nhà cung cấp.

Tỷ lệ = Doanh thu mua hàng thường niên / Các khoản phải trả trung bình.

Một con số cao so với mức trung bình của ngành cho thấy công ty đang thanh toán nhanh cho các chủ nợ và ngược lại. khóa học về logistics

- Tỷ lệ vòng quay khoản phải trả cao bất thường có thể thấy rằng công ty đó không sử dụng tín dụng họ được gia hạn, hoặc đó có thể là kết quả của việc công ty đó tận dụng các khoản chiết khấu thanh toán sớm.

- Tỷ lệ vòng quay khoản phải trả thấp có thể chỉ ra rằng một công ty đang gặp khó khăn trong việc thanh toán hóa đơn hoặc công ty đang tận dụng các chính sách tín dụng của nhà cung cấp khoan dung.

Hãy chắc chắn để phân tích xu hướng trong tỷ lệ vòng quay khoản phải trả, vì một sự thay đổi trong một giai đoạn có thể được gây ra bởi các vấn đề về thời gian như công ty có được hàng tồn kho bổ sung cho một giao dịch mua lớn hoặc chuẩn bị cho mùa bán hàng cao. Cũng hiểu rằng các chỉ tiêu công nghiệp có thể thay đổi đáng kể.

6. Vòng quay tài sản

Vòng quay tài sản đo lường hiệu quả của một Doanh nghiệp sử dụng tổng tài sản của mình để tạo ra doanh thu. Công thức để tính tỷ lệ này chỉ đơn giản là doanh thu thuần chia cho tổng tài sản trung bình.

Tỷ lệ vòng quay tài sản thấp có thể có nghĩa là công ty không hiệu quả trong việc sử dụng tài sản của mình hoặc đang hoạt động trong một môi trường thâm dụng vốn.

Ngoài ra, có thể chỉ ra lựa chọn chiến lược của ban quản lý để sử dụng phương pháp sử dụng nhiều vốn hơn (trái ngược với cách tiếp cận sử dụng nhiều lao động hơn).

7. Tỷ số thanh khoản

Tỷ lệ thanh khoản là một số tỷ lệ được sử dụng rộng rãi nhất bên cạnh tỷ lệ lợi nhuận. Chúng đặc biệt quan trọng đối với các chủ nợ. Các tỷ lệ này đo lường một khả năng vững chắc để đáp ứng các nghĩa vụ ngắn hạn của nó. diễn đàn kế toán doanh nghiệp

Mức độ thanh khoản cần thiết khác nhau từ ngành công nghiệp. Một số ngành công nghiệp đòi hỏi nhiều tiền mặt hơn những ngành khác. Ví dụ, các cửa hàng tạp hóa sẽ cần nhiều tiền mặt hơn để mua hàng tồn kho liên tục so với các công ty phần mềm, vì vậy tỷ lệ thanh khoản của các công ty trong hai ngành này không thể so sánh với nhau. Cũng cần lưu ý xu hướng thanh khoản của công ty theo tỷ lệ thanh khoản theo thời gian.

8. Tỷ lệ hiện tại

Tỷ lệ hiện tại đo lường tài sản hiện tại của công ty so với các khoản nợ hiện tại của công ty. Tỷ lệ hiện tại cho biết liệu công ty có thể trả hết các khoản nợ ngắn hạn trong trường hợp khẩn cấp hay không bằng cách thanh lý tài sản hiện tại. Tài sản hiện tại được tìm thấy ở đầu bảng cân đối kế toán và bao gồm các chi tiết đơn hàng như tiền và các khoản tương đương tiền, các khoản phải thu và hàng tồn kho, trong số những thứ khác.

Tỷ lệ hiện tại THẤP cho thấy một công ty có thể gặp khó khăn trong việc thanh toán các khoản nợ hiện tại của họ trong ngắn hạn và xứng đáng được điều tra thêm. Chẳng hạn, tỷ lệ hiện tại dưới 1,00 lần, có nghĩa là ngay cả khi công ty thanh lý tất cả các tài sản hiện tại của mình, công ty vẫn không thể trang trải các khoản nợ hiện tại.

Tỷ lệ hiện tại CAO cao cho thấy mức độ thanh khoản cao và ít có khả năng bị siết chặt tiền mặt. Tuy nhiên, tỷ lệ hiện tại quá cao có thể cho thấy công ty đang mang quá nhiều hàng tồn kho, cho phép các khoản phải thu được thực hiện với các tiêu chuẩn thu thanh toán lỏng lẻo hoặc đơn giản là giữ quá nhiều tiền mặt. Mặc dù những vấn đề này thường không dẫn đến mất khả năng thanh toán, nhưng chắc chắn chúng sẽ làm tổn thương đến lợi nhuận của công ty.

9. Tỷ lệ khả năng thanh toán nhanh

Tỷ lệ khả năng thanh toán nhanh là tỷ lệ thanh khoản nghiêm ngặt hơn tỷ lệ hiện tại. Tỷ lệ này so sánh tiền mặt, chứng khoán thị trường ngắn hạn và các khoản phải thu với các khoản nợ hiện tại.

Ý nghĩ đằng sau tỷ lệ nhanh là các chi tiết đơn hàng nhất định, chẳng hạn như chi phí trả trước, đã được thanh toán để sử dụng trong tương lai và không thể nhanh chóng và dễ dàng chuyển đổi thành tiền mặt cho mục đích thanh khoản.

Chi tiết đơn hàng chính được loại trừ trong tỷ lệ nhanh là hàng tồn kho, có thể chiếm một phần lớn tài sản hiện tại nhưng có thể không dễ dàng chuyển đổi thành tiền mặt.

Trong thời gian căng thẳng, hàng tồn kho cao trên tất cả các công ty trong ngành có thể làm cho việc bán hàng tồn kho trở nên khó khăn. Ngoài ra, nếu kho dự trữ của công ty quá chuyên biệt hoặc gần như lỗi thời, chúng có thể có giá trị ít hơn đáng kể cho người mua tiềm năng.

Ví dụ, hãy xem xét Apple Inc. (AAPL), được biết là sử dụng các bộ phận chuyên dụng cho các sản phẩm của mình. Nếu công ty cần thanh lý nhanh hàng tồn kho, thì các kho dự trữ mà nó đang mang có thể có giá trị thấp hơn rất nhiều so với số liệu hàng tồn kho mà nó mang trên sổ kế toán.

10. Tỷ lệ tiền mặt

Tỷ lệ thanh khoản bảo thủ nhất là tỷ lệ tiền mặt, được tính đơn giản là tiền mặt và chứng khoán thị trường ngắn hạn chia cho các khoản nợ hiện tại.

Tiền mặt và chứng khoán thị trường ngắn hạn đại diện cho các tài sản có tính thanh khoản cao nhất của một Doanh nghiệp.

Chứng khoán thị trường ngắn hạn bao gồm các tài sản có tính thanh khoản cao ngắn hạn như cổ phiếu giao dịch công khai, trái phiếu và các tùy chọn nắm giữ dưới một năm. Trong điều kiện thị trường bình thường, các chứng khoán này có thể dễ dàng được thanh lý trên một sàn giao dịch. học xuất nhập khẩu online

Mặc dù tỷ lệ này thường được coi là bảo thủ nhất và rất đáng tin cậy, có thể ngay cả chứng khoán thị trường ngắn hạn cũng có thể bị giảm giá đáng kể trong các cuộc khủng hoảng thị trường.

11. Tỷ số khả năng thanh toán

Tỷ số khả năng thanh toán đo lường khả năng của một công ty để đáp ứng các nghĩa vụ dài hạn. Phân tích các tỷ lệ khả năng thanh toán cung cấp cái nhìn sâu sắc về cấu trúc vốn của công ty cũng như mức độ đòn bẩy tài chính mà một công ty đang sử dụng.

Một số tỷ lệ khả năng thanh toán cho phép các nhà đầu tư xem liệu một công ty có đủ dòng tiền để trả lãi liên tục và các khoản phí cố định khác hay không. Nếu một công ty không có đủ dòng tiền, công ty rất có thể bị gánh quá nhiều nợ và trái chủ có thể buộc công ty vỡ nợ.

12. Nợ trên tài sản tỷ lệ

Tỷ lệ nợ trên tài sản là tỷ lệ khả năng thanh toán cơ bản nhất, đo lường tỷ lệ phần trăm của tổng tài sản của một công ty được tài trợ bằng nợ. Tỷ lệ được tính bằng cách chia tổng nợ phải trả cho tổng tài sản.

Một con số cao có nghĩa là công ty đang sử dụng một lượng đòn bẩy tài chính lớn hơn, điều này làm tăng rủi ro tài chính của nó dưới hình thức thanh toán lãi cố định.

13. Tỷ lệ nợ trên vốn

Tỷ lệ nợ trên vốn rất giống nhau, đo lường tổng số vốn của một công ty (tổng nợ phải trả cộng với vốn chủ sở hữu) được cung cấp bằng nợ (nợ ngắn hạn và dài hạn). Một lần nữa, tỷ lệ cao có nghĩa là đòn bẩy tài chính và rủi ro cao.

Mặc dù đòn bẩy tài chính tạo ra rủi ro tài chính bổ sung bằng cách tăng các khoản thanh toán lãi cố định, nhưng lợi ích chính của việc sử dụng nợ là nó không làm giảm quyền sở hữu. Về lý thuyết, thu nhập được chia cho các chủ sở hữu ít hơn, tạo thu nhập trên mỗi cổ phiếu cao hơn.

Tuy nhiên, rủi ro tài chính gia tăng của đòn bẩy cao hơn có thể khiến công ty tuân thủ các giao ước nợ chặt chẽ hơn. Các giao ước này có thể hạn chế các cơ hội tăng trưởng và khả năng thanh toán hoặc tăng cổ tức của công ty.

14. Nợ cho vốn chủ sở hữu

Tỷ lệ nợ trên vốn chủ sở hữu đo lường số vốn nợ mà công ty sử dụng so với lượng vốn chủ sở hữu mà công ty sử dụng.

15. Tỷ lệ bảo hiểm lãi suất

Tỷ lệ bảo hiểm lãi suất, còn được gọi là số lần lãi thu được, đo lường dòng tiền của công ty được tạo ra so với các khoản thanh toán lãi. Tỷ lệ được tính bằng cách chia EBIT (thu nhập trước lãi và thuế) cho các khoản thanh toán lãi.

Với tỷ lệ bảo hiểm lãi suất, điều quan trọng là phân tích trong những năm tốt. Hầu hết các công ty sẽ hiển thị bảo hiểm lãi suất vững chắc trong các chu kỳ kinh tế mạnh mẽ, nhưng bảo hiểm lãi suất có thể xấu đi nhanh chóng trong thời kỳ suy thoái kinh tế.

16. Tỷ lệ lợi nhuận

Tỷ lệ lợi nhuận được cho là tỷ lệ được sử dụng rộng rãi nhất trong phân tích đầu tư. Các tỷ lệ này bao gồm các tỷ lệ phổ biến, chẳng hạn như tỷ suất lợi nhuận gộp, hoạt động và lợi nhuận ròng. Các tỷ lệ này đo lường khả năng của công ty bạn để kiếm được lợi nhuận tương xứng.

Khi phân tích tỷ suất lợi nhuận của công ty, luôn luôn thận trọng khi so sánh họ với những người trong ngành và các đối thủ cạnh tranh gần.

Lợi nhuận sẽ khác nhau giữa các ngành công nghiệp. Các công ty hoạt động trong các ngành công nghiệp mà sản phẩm chủ yếu là hàng hóa của người Hồi giáo (sản phẩm dễ dàng được nhân rộng bởi các công ty khác) thường có tỷ suất lợi nhuận thấp. Các ngành công nghiệp cung cấp các sản phẩm độc đáo với rào cản gia nhập cao thường có tỷ suất lợi nhuận cao. Ngoài ra, các công ty có thể nắm giữ lợi thế cạnh tranh quan trọng dẫn đến tăng tỷ suất lợi nhuận.

17. Biên lợi nhuận gộp

Biên lợi nhuận gộp là tổng thu nhập (doanh thu trừ chi phí hàng bán) chia cho doanh thu thuần. Tỷ lệ phản ánh quyết định giá cả và chi phí sản phẩm.

Đối với hầu hết các công ty, tỷ suất lợi nhuận gộp sẽ bị ảnh hưởng khi cạnh tranh tăng lên. Nếu một công ty có tỷ suất lợi nhuận gộp cao hơn so với điển hình của ngành, công ty có khả năng nắm giữ lợi thế cạnh tranh về chất lượng, nhận thức hoặc thương hiệu, cho phép công ty tính phí nhiều hơn cho các sản phẩm của mình.

Ngoài ra, công ty cũng có thể nắm giữ lợi thế cạnh tranh về giá thành sản phẩm do kỹ thuật sản xuất hiệu quả hoặc quy mô kinh tế. Hãy nhớ rằng nếu một công ty là động lực đầu tiên và có tỷ suất lợi nhuận đủ cao, các đối thủ cạnh tranh sẽ tìm cách thâm nhập thị trường, điều này thường buộc lợi nhuận giảm xuống.

18. Biên lợi nhuận hoạt động

Biên lợi nhuận hoạt động được tính bằng cách chia thu nhập hoạt động (tổng thu nhập trừ chi phí hoạt động) cho doanh thu thuần.

Lợi nhuận hoạt động kiểm tra mối quan hệ giữa doanh thu và chi phí quản lý kiểm soát. Tăng biên hoạt động thường được xem là một dấu hiệu tốt, nhưng các nhà đầu tư chỉ nên tìm kiếm lợi nhuận hoạt động mạnh mẽ, nhất quán.

19. Biên lợi nhuận ròng

Biên lợi nhuận ròng so sánh thu nhập ròng của công ty với doanh thu thuần. Tỷ lệ này được tính bằng cách chia thu nhập ròng, hoặc điểm mấu chốt của công ty, cho doanh thu thuần. Nó đo lường khả năng vững chắc của công ty để chuyển doanh số thành thu nhập cho các cổ đông. Các nhà đầu tư nên tìm kiếm các công ty có tỷ suất lợi nhuận ròng mạnh và ổn định.

20. ROA và ROE

Hai tỷ lệ sinh lời khác cũng được sử dụng rộng rãi lợi nhuận trên tài sản (ROA) và lợi nhuận trên vốn chủ sở hữu (ROE).

Xem chi tiết:

- ROA Là Gì? Chỉ Số ROA Bao Nhiêu Là Tốt?

- Chỉ số ROE là gì? Ý nghĩa và cách tính ROE

Lợi nhuận trên tài sản được tính bằng thu nhập ròng chia cho tổng tài sản, là thước đo hiệu quả của một công ty sử dụng tài sản của mình một cách hiệu quả. Tỷ lệ cao có nghĩa là công ty có thể tạo thu nhập hiệu quả bằng cách sử dụng tài sản của mình. Là một biến thể, một số nhà phân tích muốn tính lợi nhuận của tài sản từ thu nhập trước thuế và tiền lãi bằng cách sử dụng EBIT chia cho tổng tài sản.

Trong khi lợi nhuận trên tài sản đo lường thu nhập ròng, là lợi nhuận của chủ sở hữu vốn, so với tổng tài sản, có thể được tài trợ bằng nợ và vốn chủ sở hữu, lợi nhuận trên vốn chủ sở hữu đo lường thu nhập ròng cổ tức thấp hơn so với tổng vốn chủ sở hữu cổ đông.

Tỷ lệ này đo lường mức thu nhập được quy cho các cổ đông so với khoản đầu tư mà các cổ đông đưa vào công ty, tính đến số nợ, hoặc đòn bẩy tài chính, một công ty sử dụng. Đòn bẩy tài chính cho thấy tác động của thu nhập đối với ROE trong cả năm tốt và năm xấu. Nếu có sự khác biệt lớn giữa lợi nhuận trên tài sản và lợi nhuận trên vốn chủ sở hữu, công ty có thể sẽ kết hợp một khoản nợ lớn. Trong trường hợp đó, cần thận trọng kiểm tra chặt chẽ tỷ lệ thanh khoản và khả năng thanh toán.

Kết luận

Phân tích tỷ lệ là một hình thức phân tích cơ bản liên kết ba báo cáo tài chính. Các tỷ lệ cung cấp các số liệu hữu ích có thể so sánh giữa các ngành và lĩnh vực. Sử dụng các tỷ số tài chính, các nhà đầu tư có thể phát triển và thấy được sức hút của công ty dựa trên vị thế cạnh tranh, sức mạnh tài chính và lợi nhuận của công ty.

>>>Xem thêm: 07 điểm cần lưu ý khi đánh giá tình hình sử dụng vốn của doanh nghiệp

Phân tích tài chính chúc các bạn thành công!

Trên đây là những chia sẻ của Phân tích tài chính giúp các bạn hiểu rõ hơn về các chỉ số tài chính phổ biến được các nhà phân tích sử dụng để có thể đánh giá được tình hình tài chính của doanh nghiệp. Nếu các bạn chưa có kiến thức nền tảng về tài chính có thể tham khảo: Khóa học tài chính cho người không chuyên (không yêu cầu kiến thức đầu vào) để được các chuyên gia hướng dẫn chi tiết