Cách sử dụng đòn bẩy tài chính hiệu quả nhất

Trong lĩnh vực tài chính, thuật ngữ “đòn bẩy” được sử dụng khá thường xuyên. Doanh nghiệp thường sử dụng đòn bẩy tài chính để tạo ra tỷ suất sinh lợi trên tài sản hoạt động lớn hơn.

Tuy nhiên, sử dụng đòn bẩy tài chính không phải là một sự đảm bảo chắc chắn cho thành công bởi khả năng xuất hiện các khoản lỗ cũng tăng lên nếu như doanh nghiệp ở vào một vị thế có tỷ lệ đòn bẩy nợ cao nhưng lại không hoạt động hiệu quả, hay quản trị nợ vay không tốt.

Vậy đòn bẩy tài chính là gì? Ý nghĩa của đòn bẩy tài chính và cách sử dụng đòn bẩy tài chính hiệu quả nhất như thế nào? Cùng các chuyên gia Phân tích tài chính tìm hiểu qua bài viết sau nhé!

Tham khảo: Khóa học tài chính cho người không chuyên

1. Khái Niệm Đòn Bẩy Tài Chính Là Gì?

Đòn bẩy tài chính thường được gọi tắt là FL (Financial Leverage) thể hiện mức độ sử dụng vốn vay trong tổng nguồn vốn của doanh nghiệp nhằm hy vọng gia tăng tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) hay thu nhập trên một cổ phần thường (EPS).

Xem thêm:

- EPS là gì?

- Chỉ số ROE là gì? Ý nghĩa và cách tính ROE

Mức độ sử dụng đòn bẩy tài chính doanh nghiệp được thể hiện ở chỉ tiêu Hệ số nợ:

Hệ số nợ = Nợ vay/ Vốn chủ sở hữu = D/E

Doanh nghiệp có đòn bẩy tài chính càng cao thì mức độ rủi ro trong hoạt động tài chính càng cao, nhưng cơ hội gia tăng tỷ suất lợi nhuận vốn chủ sở hữu (ROE) càng lớn. Gọi:

- ROE là tỷ suất lợi nhuận vốn chủ sở hữu

- D là vốn vay

- E là vốn chủ sở hữu

- BEP là Tỷ suất sinh lời kinh tế của tài sản

BEP = EBIT/A

- EBIT: Lợi nhuận trước lãi vay và thuế

- A: Giá trị tài sản bình quân (hay vốn kinh doanh bình quân)

- rd là lãi suất vay

- t là thuế suất thuế TNDN

Vậy:

- Khi BEP >rd: Doanh nghiệp tăng vay nợ ⇒ ROE càng được khuếch đại, đồng thời gia tăng rủi ro tài chính.

- Khi BEP = rd: Doanh nghiệp tăng vay nợ nhưng ROE không thay đổi, đồng thời gia tăng rủi ro tài chính.

- Khi BEP < rd:Doanh nghiệp tăng vay nợ ⇒ Làm suy giảm ROE, đồng thời gia tăng rủi ro tài chính.

Đây chính là giới hạn của hệ số nợ trong trong tổng vốn của doanh nghiệp, và điều này cần được lưu ý khi ra quyết định huy động vốn.

Cần lưu ý rằng, cũng như sử dụng đòn bẩy kinh doanh, việc sử dụng đòn bẩy tài chính như sử dụng “con dao hai lưỡi”. Nếu tổng tài sản không có khả năng sinh ra một tỷ suất sinh lời đủ lớn để bù đắp chi phí lãi vay nợ thì tỷ suất lợi nhuận vốn chủ sở hữu (vốn cổ phần thường) bị giảm sút, bởi lẽ phần lợi nhuận do vốn chủ sở hữu (vốn cổ phần thường) làm ra phải dùng để bù đắp sự thiếu hụt của khoản lãi vay phải trả.

Khả năng gia tăng lợi nhuận cao là điều mong ước của các chủ sở hữu, trong đó đòn bẩy tài chính là một công cụ được các nhà quản lý thường dùng.

Đòn bẩy tài chính là công cụ hữu ích để khuếch đại tỷ suất lợi nhuận vốn chủ sở hữu hay gia tăng thu nhập một cổ phần, đồng thời cũng tiềm ẩn sự gia tăng rủi ro cho chủ sở hữu. Sự thành công hay thất bại này tuỳ thuộc vào chiến lược của chủ sở hữu khi lựa chọn cơ cấu tài chính.

Ví dụ dưới đây sẽ giúp bạn hiểu rõ hơn đòn bẩy tài chính là gì?

Anh A mua căn hộ chung cư B đang xây dựng với tổng giá trị là 2 tỷ đồng. Tuy nhiên, anh ta chỉ trả trước cho Nhà đầu tư B là 500 triệu đồng. 1 tỷ 500 đồng còn lại anh ta sẽ trả bằng cách vay ngân hàng. Một năm sau khi hoàn thiện, anh A không sử dụng căn hộ để ở và rao bán với giá 2 tỷ 500 triệu đồng. Rồi chẳng mấy chốc đã có người đồng ý mua chúng.

Sau khi trừ vay ngân hàng, 1 tỷ là 650 triệu (150 triệu tiền lãi mỗi năm) + 500 triệu vốn ban đầu. Anh A đã lãi 350 triệu trong 1 năm đầu tư. Việc sử dụng hiệu quả đòn bẩy tài chính có thể mang lại những lợi ích đáng kể. Tuy nhiên, cũng tiềm ẩn nhiều rủi ro nếu không cẩn trọng khi sử dụng.

Có thể bạn quan tâm: Khóa học phân tích báo cáo tài chính tại Hà Nội

2. Vì Sao Doanh Nghiệp Lại Sử Dụng Đòn Bẩy Tài Chính?

Trong quá trình hoạt động kinh doanh, doanh nghiệp thường sử dụng nợ vay, một mặt là nhằm bù đắp sự thiếu hụt vốn kinh doanh, một mặt nhằm hy vọng gia tăng tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) hoặc thu nhập trên một cổ phần (EPS).

Chưa kể, khoản tiền lãi vay phải trả được coi là khoản chi phí hợp lý và được tính trừ vào thu nhập chịu thuế của doanh nghiệp. Giúp số tiền thuế TNDN phải nộp ít đi, làm gia tăng lợi nhuận. Đây được xem như là “Lá chắn thuế”. học xuất nhập khẩu ở hà nội

Tuy nhiên, việc sử dụng đòn bẩy tài chính không phải lúc nào cũng mang lại kết quả tích cực cho chủ sở hữu doanh nghiệp (cổ đông). Nó có thể gây ra tác động tiêu cực cho doanh nghiệp nếu như không được sử dụng 1 cách có hiệu quả.

3. Ý Nghĩa Của Đòn Bẩy Tài Chính Là Gì?

Mặc dù có nhiều rủi ro tiềm ẩn, đòn bẩy tài chính vẫn là công cụ tài chính ưa thích của các công ty và nhà đầu tư.

- Bù đắp phần thiếu vốn của công ty để duy trì hoạt động kinh doanh. Giúp các công ty tiếp cận các cơ hội đầu tư tiềm năng lớn.

- Một công cụ hiệu quả để thúc đẩy lợi nhuận. Khi được sử dụng một cách khôn ngoan kết hợp với phân tích chuyên sâu, nó sẽ mang lại lợi nhuận cao.

- Các khoản vay và lãi vay được tính vào chi phí hoạt động doanh nghiệp. Tại thời điểm đó, nó sẽ được khấu trừ vào thu nhập chịu thuế của bạn khi quyết toán. Kết quả là doanh nghiệp có thể trả ít thuế hơn và tăng lợi nhuận.

4. Phân Tích Mức Độ Ảnh Hưởng Của Đòn Bẩy Tài Chính Lên Tỷ Suất Lợi Nhuận (ROE) Và Thu Nhập Một Cổ Phần (EPS)

Chúng ta sẽ xem xét ví dụ sau: 1 doanh nghiệp có kế hoạch sản xuất kinh doanh cho năm 2020 như sau:

(i) Về doanh thu – lợi nhuận: lớp học xuất nhập khẩu online

- Kịch bản tốt: Mức lợi nhuận trước lãi vay và thuế (EBIT)có thể đạt 4,000 triệu đồng;

- Kịch bản bình thường: Mức lợi nhuận trước lãi vay và thuế (EBIT) đạt 3,000 triệu đồng;

- Kịch bản xấu: Mức EBIT chỉ đạt 2,000 triệu đồng.

(ii) Về phương án tài trợ vốn cho hoạt động SXKD:

Để thực hiện kế hoạch trên, dự kiến tổng vốn cho hoạt động kinh doanh là 20,000 triệu đồng.

Doanh nghiệp hiện có 3 phương án huy động vốn:

- Phương án #1: Tài trợ 100% bằng vốn cổ phần thường. Khi đó, doanh nghiệp sẽ phát hành 2,000,000 cổ phần phổ thông.

- Phương án #2: Tài trợ 50% bằng vốn cổ phần thường, 50% bằng nợ vay. Doanh nghiệp sẽ phát hành 1,000,000 cổ phần thường và vay nợ 10,000 triệu đồng với lãi suất 15%/ năm.

- Phương án #3: Tài trợ 40% bằng vốn cổ phần thường, 60% bằng nợ vay. Doanh nghiệp sẽ phát hành 800,000 cổ phần thường và vay nợ 12,000 triệu đồng với lãi suất 15%/ năm.

Có thể thấy, với phương án #1, doanh nghiệp huy động vốn mà không sử dụng đòn bẩy tài chính; còn phương án #2 và #3, doanh nghiệp sử dụng đòn bẩy tài chính.

Tác động của đòn bẩy tài chính đến tỷ suất lợi nhuận ROE và thu nhập một cổ phần (EPS) của doanh nghiệp được thể hiện thông qua bảng tính sau đây:

| Đvt: Triệu đồng | Tốt | Bình thường | Xấu |

| Vốn kinh doanh (Tổng tài sản) | 20,000 | 20,000 | 20,000 |

| Lợi nhuận trước lãi vay và thuế (EBIT) | 4,000 | 3,000 | 2,000 |

| Phương án #1: Không vay nợ | |||

| Nợ vay | – | – | – |

| Vốn chủ sở hữu | 20,000 | 20,000 | 20,000 |

| Lãi tiền vay | – | – | – |

| Lợi nhuận trước thuế | 4,000 | 3,000 | 2,000 |

| Thuế TNDN (t = 20%) | 800 | 600 | 400 |

| Lợi nhuận sau thuế | 3,200 | 2,400 | 1,600 |

| Tỷ suất lợi nhuận ROE | 16.0% | 12.0% | 8.0% |

| Thu nhập 1 cổ phần thường (EPS) | 1,600 | 1,200 | 800 |

| Phương án #2: 50% nợ vay | |||

| Nợ vay | 10,000 | 10,000 | 10,000 |

| Vốn chủ sở hữu | 10,000 | 10,000 | 10,000 |

| Lãi tiền vay (r = 15%) | 1,500 | 1,500 | 1,500 |

| Lợi nhuận trước thuế | 2,500 | 1,500 | 500 |

| Thuế TNDN (t = 20%) | 500 | 300 | 100 |

| Lợi nhuận sau thuế | 2,000 | 1,200 | 400 |

| Tỷ suất lợi nhuận ROE | 20.0% | 12.0% | 4.0% |

| Thu nhập 1 cổ phần thường (EPS) | 2,000 | 1,200 | 400 |

| Phương án #3: 60% nợ vay | |||

| Nợ vay | 12,000 | 12,000 | 12,000 |

| Vốn chủ sở hữu | 8,000 | 8,000 | 8,000 |

| Lãi tiền vay (r = 15%) | 1,800 | 1,800 | 1,800 |

| Lợi nhuận trước thuế | 2,200 | 1,200 | 200 |

| Thuế TNDN (t = 20%) | 440 | 240 | 40 |

| Lợi nhuận sau thuế | 1,760 | 960 | 160 |

| Tỷ suất lợi nhuận ROE | 22.0% | 12.0% | 2.0% |

| Thu nhập 1 cổ phần thường (EPS) | 2,200 | 1,200 | 200 |

Qua bảng trên chúng ta có thể thấy:

- Kịch bản Bình thường: Việc sử dụng đòn bẩy tài chính không làm gia tăng ROE hay EPS mặc dù cả 2 trường hợp: Không vay nợ và Có vay nợ đều có mức lợi nhuận trước lãi vay và thuế là giống nhau.

- Kịch bản Tốt: Việc sử dụng đòn bẩy tài chính đã làm cho ROE và EPS của doanh nghiệp cao hơn nhiều so với trường hợp không vay nợ. Và doanh nghiệp càng vay nợ nhiều, thì ROE và EPS càng cao.

Nhưng ngược lại…

- Kịch bản Xấu: Việc sử dụng đòn bẩy tài chính sẽ làm cho ROE và EPS sụt giảm mạnh hơn. Doanh nghiệp vay nợ càng nhiều, thì mức độ “tiêu cực” càng lớn.

Vậy làm thế nào để biết được doanh nghiệp có đang sử dụng đòn bẩy tài chính hiệu quả hay không???

Để có thể trả lời được câu hỏi trên, trước tiên, chúng ta sẽ cần phải tính toán thêm 1 chỉ tiêu tài chính quan trọng, đó chính là: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE).

5. Tỷ Suất Sinh Lời Kinh Tế Trên Vốn Kinh Doanh (ROCE)

ROCE – Return on Capital Employed: Tỷ suất sinh lời kinh tế trên vốn kinh doanh hay còn được gọi là tỷ suất lợi nhuận trước lãi vay và thuế trên vốn kinh doanh.

Đây là 1 chỉ tiêu tài chính phản ánh khả năng sinh lời của tài sản (vốn kinh doanh) mà không xét đến ảnh hưởng của nguồn gốc vốn kinh doanh và thuế thu nhập doanh nghiệp.

*(1) Giả định: Cơ cấu nguồn vốn kinh doanh của doanh nghiệp chỉ sử dụng Vốn vay và Vốn chủ sở hữu

Chỉ tiêu này có vai trò rất lớn trong việc xem xét mối quan hệ với lãi suất vay nợ để đánh giá việc sử dụng nợ vay có tác động tích cực hay tiêu cực đến khả năng sinh lời của vốn chủ sở hữu hay không?

Mối quan hệ giữa Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) với Đòn bẩy tài chính

Như đã trình bày ở trên 1 trong những lợi ích của việc sử dụng đòn bẩy tài chính là giúp doanh nghiệp có thể gia tăng tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) hay thu nhập trên một cổ phần thường (EPS).

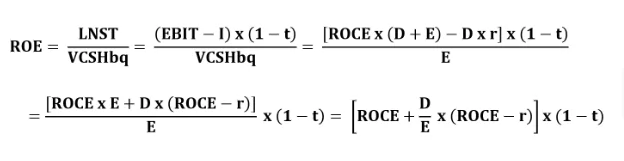

Do đó, chúng ta cần biến đổi công thức tính tỷ suất lợi nhuận ROE như sau:

Trong đó:

- EBIT: Lợi nhuận trước lãi vay và thuế

- ROCE: Tỷ suất sinh lời kinh tế trên vốn kinh doanh

- D: Nợ vay bình quân (Debt)

- E: Vốn chủ sở hữu bình quân (Equity)

- I: Chi phí lãi vay

- r: Lãi suất vay nợ khóa học kế toán thuế chuyên sâu

- t: Thuế suất thuế TNDN

Từ công thức trên, ta thấy rằng tỷ suất lợi nhuận ROE sẽ phụ thuộc vào 3 yếu tố là:

- Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE);

- Lãi suất vay nợ (r); và

- Hệ số nợ trên vốn chủ sở hữu (D/E).

Và xét trong điều kiện các khoản vay có cùng lãi suất (cùng r), thì khi đó, ROE sẽ chỉ phụ thuộc vào ROCE và D/E.

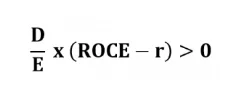

* Trường hợp #1: ROCE > r

Ở trường hợp này, khi đó:

Mặt khác: Vốn kinh doanh = Nợ vay (D) + Vốn chủ sở hữu (E)

⇒ Nên Nợ vay càng tăng, đồng nghĩa với Vốn chủ sở hữu càng giảm ⇒ tỷ lệ D/E càng lớn hơn 1

Nhờ 2 yếu tố này, tỷ suất lợi nhuận ROE sẽ càng cao khi nợ vay càng lớn.

(*) Tuy nhiên, việc doanh nghiệp sử dụng vốn vay sẽ làm nảy sinh nghĩa vụ tài chính phải thanh toán lãi vay cho các chủ nợ bất kể doanh nghiệp đạt được mức lợi nhuận trước lãi vay và thuế (EBIT) là bao nhiêu; đồng thời doanh nghiệp phải có nghĩa vụ hoàn trả vốn gốc cho các chủ nợ đúng hạn.

Doanh nghiệp càng sử dụng nhiều nợ vay thì nguy cơ mất khả năng thanh toán càng lớn.

Do đó, việc sử dụng nợ vay cũng tiềm ẩn rủi ro tài chính mà doanh nghiệp có thể gặp phải trong quá trình kinh doanh.

* Trường hợp #2: ROCE = r

Khi đó, ROE = ROCE x (1 – t)

Lúc này, doanh nghiệp có sử dụng nợ vay hay không, cơ cấu nguồn vốn như thế nào thì cũng không làm ảnh hưởng đến tỷ suất lợi nhuận ROE của doanh nghiệp.

* Trường hợp #3: ROCE < r

Trái ngược với Trường hợp #1, thì tỷ lệ:

Điều này đồng nghĩa với việc, tỷ suất lợi nhuận ROE càng giảm khi nợ vay càng lớn.

Và nếu doanh nghiệp làm ăn thua lỗ thì cổ đông sẽ phải gánh chịu sự thua lỗ nặng nề hơn so với trường hợp doanh nghiệp không sử dụng nợ vay.

Áp dụng vào ví dụ trên, ta thấy:

- Kịch bản Tốt: ROCE = 4,000 / 20,000 = 20% > (r = 15%).

Việc sử dụng đòn bẩy tài chính đã làm gia tăng ROE và EPS của doanh nghiệp.

- Kịch bản Bình thường: ROCE = 3,000 / 20,000 = 15% = r.

Việc sử dụng đòn bẩy tài chính không làm gia tăng ROE và EPS.

- Kịch bản Xấu: ROCE = 2,000 / 20,000 = 10% < (r = 15%).

Việc sử dụng đòn bẩy tài chính khiến cho ROE và EPS sụt giảm nhanh hơn so với trường hợp doanh nghiệp không sử dụng nợ vay.

6. Bottom Lines: Doanh Nghiệp Sử Dụng Đòn Bẩy Tài Chính Như Thế Nào Là Hiệu Quả?

Như vậy, chỉ với cách làm đơn giản là so sánh Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) với Lãi suất vay nợ (r) chúng ta đã có thể đánh giá được việc sử dụng đòn bẩy tài chính của doanh nghiệp có hợp lý hay không?

Có 3 trường hợp xảy ra:

Trường hợp #1: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) > Lãi suất vay (r)

Nếu ROCE > r thì doanh nghiệp càng sử dụng nhiều nợ vay thì càng gia tăng nhanh được tỷ suất lợi nhuận ROE và thu nhập 1 cổ phần EPS.

Ở trường hợp này, đòn bẩy tài chính sẽ khuyếch đại làm tăng tỷ suất lợi nhuận ROE và thu nhập 1 cổ phần EPS.

Tuy nhiên, việc tăng sử dụng nợ vay sẽ tiềm ẩn rủi ro tài chính lớn đối với doanh nghiệp.

Trường hợp #2: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) < Lãi suất vay (r)

Nếu ROCE < r thì doanh nghiệp càng sử dụng nợ vay thì sẽ càng làm suy giảm tỷ suất lợi nhuận ROE và thu nhập 1 cổ phần EPS.

Trong trường hợp này, đòn bẩy tài chính sẽ khuyếch đại làm giảm tỷ suất lợi nhuận ROE và thu nhập 1 cổ phần EPS, đồng thời làm tăng rủi ro tài chính cho doanh nghiệp.

Trường hợp #3: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) = Lãi suất vay (r)

Nếu ROCE = r thì tỷ suất lợi nhuận ROE và thu nhập 1 cổ phần EPS trong các tình huống: không sử dụng nợ vay, sử dụng nhiều nợ vay hay sử dụng ít nợ vay đều như nhau và sự khác nhau duy nhất ở đây đó là mức độ rủi ro tài chính của mỗi tình huống mà thôi!

Cũng chính từ mối quan hệ này mà đòn bẩy tài chính được ví như là “con dao hai lưỡi”.

7. Rủi Ro Và Giải Pháp Khi Sử Dụng Đòn Bẩy Tài Chính

- Lợi nhuận càng cao thì tỷ lệ rủi ro càng cao.

- Nếu bạn thua phiên này và đi ngược hướng với những gì bạn mong đợi, bạn sẽ mất rất nhiều tiền.

- Bạn không những không thể kiểm soát được khả năng sinh lời của tài sản cũng như khả năng thu hồi vốn.

- Những thách thức trong việc lựa chọn nguồn vay.

- Thách thức lớn khi thị trường biến động.

- Sự cạnh tranh là cực kỳ khắc nghiệt .

Vì vậy, trước khi sử dụng đòn bẩy tài chính, nhà đầu tư nên suy nghĩ kỹ, dành nhiều thời gian tìm hiểu kỹ càng, tránh những rủi ro không đáng có. Việc sử dụng đòn bẩy là con dao hai lưỡi. Để không bị lưỡi dao còn lại làm tổn hại đến tài sản của mình, chủ đầu tư cần lưu ý những điểm sau:

- Cần có định hướng tốt và tính toán cẩn thận trước khi quyết định sử dụng công cụ này.

- Khi vay vốn, bạn cần lựa chọn tổ chức tài chính đáng tin cậy, chẳng hạn như ngân hàng hoặc tổ chức tài chính uy tín. Vì những tổ chức này luôn có lãi suất ổn định và rõ ràng để không bị phá sản.

- Hãy cẩn thận khi đánh giá tài sản bạn định mua bằng đòn bẩy. Bởi vì tài sản tăng/giảm thường xuyên. Do đó, chiến lược tài chính nên được xây dựng thấp hơn một chút so với mục tiêu hướng tới.

- Chỉ nên đăng ký các khoản vay mà bạn có thể trả ổn định.

- Tập trung vào dòng tiền để thu được lợi nhuận cao.

8. Phối Hợp Đòn Bẩy Tài Chính Và Đòn Bẩy Kinh Doanh

Đòn bẩy kinh doanh là gì?

Đòn bẩy kinh doanh phản ánh mức độ sử dụng chi phí cố định kinh doanh trong tổng chi phí sản xuất kinh doanh. Mức độ ảnh hưởng của đòn bẩy kinh doanh sẽ rất lớn ở những doanh nghiệp có chi phí cố định kinh doanh cao hơn chi phí biến đổi.

Nhưng đòn bẩy kinh doanh chỉ tác động tới lợi nhuận trước lãi vay và thuế, bởi lẽ hệ số nợ không ảnh hưởng tới độ lớn của đòn bẩy kinh doanh.

Phối hợp đòn bẩy tài chính và đòn bẩy kinh doanh

Vì vậy, khi ảnh hưởng của đòn bẩy kinh doanh chấm dứt thì ảnh hưởng của đòn bẩy tài chính sẽ thay thế để khuếch đại tỷ suất lợi nhuận vốn chủ sở hữu (thu nhập một cổ phần thường). Vì lẽ đó người ta gọi đòn bẩy kinh doanh là đòn bẩy cấp một, đòn bẩy tài chính là đòn bẩy cấp hai, và có thể kết hợp đòn bẩy kinh doanh và đòn bẩy tài chính thành một đòn bẩy tổng hợp.

Mức độ ảnh hưởng của đòn bẩy tổng hợp (DTL) được xác định như sau:

Mức độ ảnh hưởng của đòn bẩy tổng hợp (DTL) = Mức độ ảnh hưởng của đòn bẩy kinh doanh x Mức độ ảnh hưởng của đòn bẩy tài chính

Mức độ ảnh hưởng của đòn bẩy tổng hợp phản ánh mức độ nhạy cảm của tỷ suất lợi nhuận vốn chủ sở hữu (vốn cổ phần thường) trước sự thay đổi của doanh thu hay sản lượng sản phẩm tiêu thụ. Nói cách khác nếu doanh thu thay đổi 1% thì tỷ suất lợi nhuận vốn chủ sở hữu thay đổi bao nhiêu %.

Có thể nhận thấy: Ở mỗi mức doanh thu hay sản lượng tiêu thụ khác nhau thì mức độ tác động của đòn bẩy tổng hợp cũng có sự khác nhau. Mức độ tác động của đòn bẩy tổng hợp cũng là một thước đo cho phép đánh giá mức độ rủi ro tổng thể của doanh nghiệp bao hàm rủi ro kinh doanh và rủi ro tài chính.

Vấn đề quan trọng khi xem xét đòn bẩy tổng hợp đối với nhà quản trị tài chính doanh nghiệp là cần phải sử dụng phối hợp hai loại đòn bẩy kinh doanh và đòn bẩy tài chính để sao cho gia tăng được tỷ suất lợi nhuận vốn chủ sở hữu (hay EPS) đồng thời phải đảm bảo sự an toàn tài chính cho doanh nghiệp

Trên đây là toàn bộ những thông tin về đòn bẩy tài chính, về ý nghĩa, cách tính cũng như cách sử dụng đòn bẩy tài chính hiệu quả mà Phân Tích Tài Chính muốn chia sẻ đến cho các bạn. Hy vọng những thông tin trên đây sẽ giúp bạn có thêm những kiến thức bổ ích về đòn bẩy tài chính.

Để tránh gặp phải sai sót khi làm báo cáo tài chính bạn có thể tham gia khoá học Phân tích báo cáo tài chính ở các Trung tâm uy tín.

Xem thêm bài viết:

- 12 loại đòn bẩy bất biến trong kinh doanh

- Hệ Số Tự Tài Trợ Là Gì? Cách Tính Hệ Số Tự Tài Trợ

- Huy Động Vốn Là Gì? Các Hình Thức Huy Động Vốn

- ROIC Là Gì Trong Chứng Khoán? Chỉ Số ROIC Bao Nhiêu Là Tốt?

- Vòng Quay Tổng Tài Sản Là Gì? Ý Nghĩa Vòng Quay Tổng Tài Sản

- Cách Tính Vòng Quay Khoản Phải Thu