Những Sai Lầm Khi Phân Tích Báo Cáo Tài Chính Và Khắc Phục

Phân tích báo cáo tài chính là một kỹ năng quan trọng giúp các nhà quản lý, nhà đầu tư và kế toán đánh giá hiệu quả hoạt động của doanh nghiệp và đưa ra các quyết định chiến lược. Tuy nhiên, quá trình này không hề đơn giản và có thể gặp phải nhiều sai lầm dẫn đến việc đánh giá sai lệch về tình hình tài chính của doanh nghiệp. Những sai lầm này không chỉ làm mất đi tính chính xác của phân tích mà còn gây ra những hậu quả nghiêm trọng trong việc ra quyết định.

Trong bài viết này, Phân tích tài chính chia sẻ đến bạn đọc những sai lầm khi phân tích báo cáo tài chính và cách khắc phục để đảm bảo các nhận định chính xác và có giá trị thực tiễn cao.

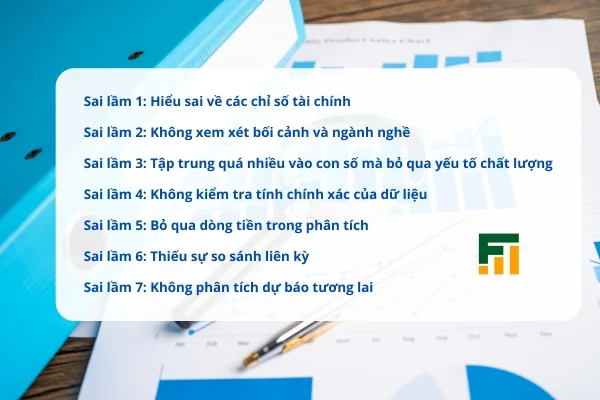

1. Hiểu sai về các chỉ số tài chính

a. Nguyên nhân

- Thiếu kiến thức chuyên môn: Nhiều người thiếu hiểu biết về ý nghĩa và cách tính toán của các chỉ số tài chính, dẫn đến việc diễn giải sai.

- Áp dụng chỉ số không đúng ngữ cảnh: Sử dụng các chỉ số tài chính mà không đặt chúng vào bối cảnh của từng ngành hoặc giai đoạn phát triển của doanh nghiệp.

- Không xem xét tính tương đối của chỉ số: Chỉ tập trung vào các con số tuyệt đối mà không phân tích mối liên hệ giữa các chỉ số tài chính hoặc so sánh với các chỉ tiêu tham chiếu trong ngành.

b. Hậu quả

- Đánh giá sai hiệu suất: Hiểu sai về chỉ số tài chính có thể khiến nhà phân tích đưa ra những đánh giá không chính xác về hiệu suất và sức khỏe tài chính của doanh nghiệp.

- Đưa ra quyết định sai lầm: Những sai lầm trong việc diễn giải các chỉ số có thể dẫn đến quyết định đầu tư hoặc quản lý tài chính không đúng đắn, gây tổn thất lớn cho doanh nghiệp hoặc nhà đầu tư.

c. Cách khắc phục

- Nâng cao hiểu biết về các chỉ số tài chính: Đảm bảo người phân tích hiểu rõ về cách tính toán, ý nghĩa và phạm vi áp dụng của các chỉ số tài chính như ROA (lợi nhuận trên tổng tài sản), ROE (lợi nhuận trên vốn chủ sở hữu), tỷ lệ thanh khoản, và tỷ lệ nợ/vốn chủ sở hữu.

- Đặt chỉ số trong ngữ cảnh phù hợp: Luôn xem xét các chỉ số tài chính trong bối cảnh cụ thể của doanh nghiệp, ngành nghề và giai đoạn phát triển. Ví dụ, tỷ lệ nợ cao có thể chấp nhận được trong các ngành có vốn đầu tư lớn như xây dựng hoặc bất động sản, nhưng có thể là dấu hiệu cảnh báo trong các ngành công nghệ.

- Sử dụng các chỉ số tương đối: Thay vì chỉ dựa vào số liệu tuyệt đối, hãy sử dụng các chỉ số tài chính tương đối và so sánh chúng với tiêu chuẩn của ngành hoặc đối thủ cạnh tranh. Điều này giúp hiểu rõ hơn về vị trí của doanh nghiệp trên thị trường và khả năng cạnh tranh của nó.

2. Không xem xét bối cảnh và ngành nghề

a. Nguyên nhân

- Thiếu sự so sánh trong cùng ngành: Nhiều doanh nghiệp hoặc nhà phân tích chỉ xem xét báo cáo tài chính của doanh nghiệp mà không đối chiếu với các đối thủ cạnh tranh cùng ngành.

- Không đặt trong bối cảnh thị trường: Phân tích tách rời khỏi các yếu tố thị trường hoặc xu hướng kinh tế có thể dẫn đến những đánh giá không chính xác về hiệu suất của doanh nghiệp.

- Sự khác biệt trong ngành nghề: Mỗi ngành nghề có các tiêu chuẩn và chỉ số tài chính riêng biệt. Việc không nhận ra các đặc thù ngành nghề có thể gây ra hiểu lầm.

b. Hậu quả

- Đánh giá sai lầm về hiệu suất: Nếu không có sự so sánh với các doanh nghiệp cùng ngành hoặc không đặt trong bối cảnh kinh tế chung, các chỉ số tài chính có thể bị hiểu sai, dẫn đến những quyết định không phù hợp.

- Đánh giá không toàn diện: Thiếu phân tích trong bối cảnh có thể làm cho doanh nghiệp trông có vẻ tốt hơn hoặc tệ hơn so với thực tế, dẫn đến sai lầm trong quyết định đầu tư hoặc chiến lược phát triển.

c. Cách khắc phục

- So sánh ngành: Hãy luôn so sánh các chỉ số tài chính của doanh nghiệp với các doanh nghiệp khác trong cùng ngành. Sử dụng các chỉ số tiêu chuẩn như tỷ lệ lợi nhuận gộp, tỷ lệ nợ trên vốn chủ sở hữu, và tỷ lệ vòng quay hàng tồn kho của ngành.

- Đặt kết quả phân tích trong bối cảnh: Đảm bảo phân tích được thực hiện với sự hiểu biết về xu hướng thị trường hiện tại, bối cảnh kinh tế, và các yếu tố ngành nghề ảnh hưởng. Điều này giúp đưa ra những đánh giá chính xác hơn về khả năng sinh lời, mức độ cạnh tranh và triển vọng dài hạn của doanh nghiệp.

- Nghiên cứu về đặc thù ngành nghề: Hiểu rõ các đặc điểm và chuẩn mực của ngành để điều chỉnh việc phân tích sao cho phù hợp. Ví dụ, các ngành công nghiệp nặng thường có tỷ lệ nợ cao hơn các ngành công nghệ hoặc dịch vụ.

3. Tập trung quá nhiều vào con số mà bỏ qua yếu tố chất lượng

a. Nguyên nhân

- Quá phụ thuộc vào dữ liệu tài chính: Nhiều người chỉ tập trung vào các con số như doanh thu, lợi nhuận, và chi phí mà không xem xét những yếu tố chất lượng như chiến lược quản trị, sự sáng tạo trong quản lý, hoặc tính bền vững của mô hình kinh doanh.

- Thiếu phân tích sâu về môi trường và văn hóa doanh nghiệp: Phân tích chỉ dựa trên các báo cáo tài chính mà không xem xét đến những yếu tố như năng lực quản trị, chất lượng lao động, và sự cam kết đối với phát triển bền vững.

b. Hậu quả

- Hiểu sai về tình hình thực tế của doanh nghiệp: Chỉ dựa vào các con số có thể làm bỏ qua những yếu tố quan trọng như sự đổi mới, tính bền vững, hoặc khả năng thích ứng với thị trường, dẫn đến nhận định không chính xác về sức khỏe dài hạn của doanh nghiệp.

- Đưa ra quyết định thiếu chính xác: Các nhà đầu tư hoặc quản lý có thể đưa ra quyết định dựa trên dữ liệu tài chính bề mặt mà không xem xét toàn bộ bức tranh, dẫn đến rủi ro cho doanh nghiệp.

c. Cách khắc phục

- Kết hợp phân tích yếu tố chất lượng: Ngoài việc xem xét các số liệu tài chính, cần đánh giá thêm các yếu tố như khả năng lãnh đạo, môi trường văn hóa trong doanh nghiệp, sự sáng tạo trong việc phát triển sản phẩm và dịch vụ, cùng với mức độ hài lòng của khách hàng và nhân viên.

- Phân tích chiến lược dài hạn: Xem xét cách doanh nghiệp đối phó với sự thay đổi trong thị trường và ngành nghề. Điều này bao gồm việc kiểm tra tính bền vững của các chiến lược kinh doanh, sự linh hoạt và đổi mới của tổ chức trong việc thích ứng với xu hướng mới.

- Đánh giá quản trị và khả năng điều hành: Hiệu quả của đội ngũ quản lý và năng lực điều hành là những yếu tố quan trọng ảnh hưởng đến sự phát triển bền vững của doanh nghiệp mà không thể chỉ được thể hiện qua các con số tài chính.

4. Không kiểm tra tính chính xác của dữ liệu

a. Nguyên nhân

- Thiếu kiểm tra nguồn dữ liệu: Nhiều nhà phân tích tin tưởng vào các con số trong báo cáo tài chính mà không kiểm tra lại tính chính xác của các số liệu đó.

- Không xem xét các điều chỉnh kế toán: Doanh nghiệp có thể thực hiện các điều chỉnh hoặc thay đổi trong phương pháp kế toán mà nhà phân tích không nhận ra, dẫn đến sai lệch trong dữ liệu.

- Lỗi kỹ thuật và sai sót con người: Các sai sót trong quá trình thu thập, nhập liệu hoặc xử lý dữ liệu có thể dẫn đến thông tin sai lệch trên báo cáo tài chính.

b. Hậu quả

- Dựa trên thông tin sai lệch: Nếu không kiểm tra tính chính xác của dữ liệu, việc phân tích sẽ dựa trên các số liệu không đúng, dẫn đến những quyết định sai lầm và gây thiệt hại lớn cho doanh nghiệp hoặc nhà đầu tư.

- Ảnh hưởng đến độ tin cậy của báo cáo tài chính: Sai sót dữ liệu có thể làm giảm độ tin cậy của báo cáo tài chính, từ đó ảnh hưởng đến niềm tin của cổ đông và đối tác kinh doanh.

c. Cách khắc phục

- Xác minh và kiểm tra lại nguồn dữ liệu: Hãy đảm bảo các số liệu tài chính được lấy từ các nguồn tin cậy và được kiểm toán hoặc xác nhận bởi các cơ quan độc lập. Thường xuyên kiểm tra dữ liệu, bao gồm việc rà soát lại các báo cáo tài chính trước khi sử dụng.

- Xem xét báo cáo kiểm toán: Luôn kiểm tra báo cáo kiểm toán của doanh nghiệp để đảm bảo rằng không có lỗi kế toán hoặc điều chỉnh nào chưa được ghi nhận trong báo cáo tài chính.

- Áp dụng các kỹ thuật kiểm soát nội bộ: Doanh nghiệp nên triển khai các kỹ thuật kiểm soát nội bộ chặt chẽ để giảm thiểu sai sót trong quá trình thu thập và xử lý dữ liệu. Điều này bao gồm việc xây dựng quy trình kiểm tra và xác minh dữ liệu nhiều lần trước khi báo cáo.

5. Bỏ qua dòng tiền trong phân tích

a. Nguyên nhân

- Chỉ tập trung vào lợi nhuận và doanh thu: Nhiều nhà phân tích chỉ tập trung vào các chỉ số như lợi nhuận và doanh thu, mà không xem xét dòng tiền thực tế của doanh nghiệp.

- Không hiểu rõ về báo cáo lưu chuyển tiền tệ: Một số người không biết cách đọc và hiểu báo cáo lưu chuyển tiền tệ, dẫn đến việc bỏ qua dòng tiền trong quá trình phân tích.

- Quá tin tưởng vào lợi nhuận kế toán: Lợi nhuận kế toán có thể bị ảnh hưởng bởi các yếu tố kế toán hoặc điều chỉnh không phải lúc nào cũng phản ánh đúng tình hình tài chính thực tế của doanh nghiệp.

b. Hậu quả

- Hiểu sai về khả năng thanh toán và tính thanh khoản: Bỏ qua dòng tiền có thể dẫn đến đánh giá sai về khả năng doanh nghiệp duy trì hoạt động và trả nợ. Một doanh nghiệp có lợi nhuận nhưng dòng tiền âm vẫn có thể gặp khó khăn trong việc thanh toán các nghĩa vụ tài chính.

- Đưa ra quyết định đầu tư không chính xác: Những quyết định dựa trên lợi nhuận mà không xem xét dòng tiền có thể dẫn đến rủi ro cao, đặc biệt khi doanh nghiệp gặp khó khăn trong việc huy động tiền mặt để duy trì hoạt động.

c. Cách khắc phục

- Phân tích kỹ báo cáo lưu chuyển tiền tệ: Hãy xem xét kỹ lưỡng báo cáo lưu chuyển tiền tệ, đặc biệt là dòng tiền từ hoạt động kinh doanh, đầu tư và tài chính để hiểu rõ hơn về dòng tiền vào và ra của doanh nghiệp.

- Đánh giá khả năng thanh toán và quản lý dòng tiền: Đảm bảo rằng doanh nghiệp có khả năng duy trì dòng tiền dương từ hoạt động kinh doanh, đồng thời quản lý dòng tiền hiệu quả để đảm bảo khả năng thanh toán các khoản nợ và đầu tư.

- So sánh lợi nhuận và dòng tiền: Đặt lợi nhuận và dòng tiền cạnh nhau để xem xét sự phù hợp giữa hai yếu tố này. Nếu doanh nghiệp có lợi nhuận cao nhưng dòng tiền âm, cần điều tra thêm về nguyên nhân và rủi ro tiềm ẩn.

6. Thiếu sự so sánh liên kỳ

a. Nguyên nhân

- Tập trung vào dữ liệu một kỳ: Nhiều nhà phân tích chỉ nhìn vào báo cáo tài chính của một kỳ (tháng, quý, năm) mà không xem xét sự thay đổi qua các kỳ trước đó.

- Thiếu khả năng phát hiện xu hướng: Khi không so sánh liên kỳ, nhà phân tích có thể bỏ qua các xu hướng quan trọng trong doanh thu, chi phí, lợi nhuận hoặc dòng tiền, từ đó không nhận ra các vấn đề tiềm ẩn hoặc cơ hội phát triển.

- Không theo dõi sự phát triển: Phân tích một kỳ duy nhất sẽ không cung cấp đầy đủ thông tin về sự phát triển bền vững hay hiệu quả dài hạn của doanh nghiệp.

b. Hậu quả

- Đánh giá thiếu chính xác: Việc không so sánh giữa các kỳ có thể dẫn đến đánh giá không đúng về tình hình tài chính hiện tại của doanh nghiệp. Một kết quả tài chính tốt trong một kỳ có thể chỉ là ngắn hạn và không bền vững.

- Không phát hiện được rủi ro tiềm ẩn: Nếu không so sánh các kỳ, nhà phân tích có thể bỏ lỡ các dấu hiệu cảnh báo sớm về sự suy giảm trong hiệu suất hoạt động, ví dụ như sự giảm sút trong doanh thu hoặc tăng trưởng chi phí liên tục.

c. Cách khắc phục

- Thực hiện so sánh liên kỳ thường xuyên: So sánh dữ liệu tài chính qua nhiều kỳ khác nhau (tháng, quý, năm) để nhận diện xu hướng và đánh giá sự phát triển bền vững của doanh nghiệp.

- Sử dụng biểu đồ và bảng dữ liệu: Trình bày các chỉ số tài chính qua nhiều kỳ trong biểu đồ hoặc bảng dữ liệu để dễ dàng nhận ra các xu hướng. Điều này giúp phát hiện sớm những thay đổi tiêu cực hoặc tích cực trong hoạt động của doanh nghiệp.

- Đặt trong bối cảnh dài hạn: Không chỉ phân tích từng kỳ mà còn cần xem xét trong bối cảnh dài hạn, từ đó đưa ra các đánh giá chính xác hơn về tiềm năng và rủi ro của doanh nghiệp.

7. Không phân tích dự báo tương lai

a. Nguyên nhân

- Tập trung vào quá khứ: Nhiều nhà phân tích chỉ dựa trên dữ liệu quá khứ để đánh giá doanh nghiệp, mà không chú trọng đến việc dự báo tương lai. Điều này có thể làm họ bỏ qua tiềm năng tăng trưởng hoặc rủi ro sắp tới.

- Thiếu công cụ và kỹ năng dự báo: Việc thiếu hiểu biết về các công cụ dự báo tài chính hoặc không được đào tạo về phương pháp dự báo có thể dẫn đến việc bỏ sót giai đoạn quan trọng trong phân tích.

- Ngại rủi ro: Một số nhà phân tích không muốn đưa ra dự đoán vì lo ngại về tính không chắc chắn của tương lai, đặc biệt là trong môi trường kinh tế biến động.

b. Hậu quả

- Mất cơ hội phát hiện tiềm năng tăng trưởng: Nếu không thực hiện dự báo, các cơ hội phát triển tương lai của doanh nghiệp có thể bị bỏ lỡ, dẫn đến việc không tận dụng được tiềm năng gia tăng giá trị.

- Không nhận diện sớm rủi ro: Việc không phân tích dự báo có thể khiến nhà phân tích không nhận ra những rủi ro tiềm tàng trong tương lai, như sự thay đổi của thị trường, công nghệ, hoặc những thách thức về tài chính.

- Đưa ra quyết định dựa trên thông tin không đầy đủ: Không có dự báo tương lai có thể dẫn đến những quyết định quản lý hoặc đầu tư không chính xác, vì chỉ dựa trên dữ liệu hiện tại mà không tính đến các yếu tố tương lai.

b. Cách khắc phục

- Sử dụng các mô hình dự báo tài chính: Áp dụng các mô hình dự báo như phân tích xu hướng, mô phỏng dòng tiền tương lai, hoặc dự báo doanh thu dựa trên kịch bản khác nhau để dự đoán tiềm năng tăng trưởng hoặc rủi ro của doanh nghiệp.

- Kết hợp phân tích định tính và định lượng: Ngoài việc sử dụng dữ liệu tài chính, hãy tích hợp cả các yếu tố định tính như xu hướng thị trường, chính sách và các yếu tố phi tài chính để có dự báo toàn diện hơn.

- Đánh giá kịch bản khác nhau: Xem xét các kịch bản khác nhau dựa trên các yếu tố như sự biến động của thị trường, thay đổi trong ngành nghề, hoặc tác động của các yếu tố vĩ mô. Điều này giúp chuẩn bị tốt hơn cho các tình huống khác nhau trong tương lai.

Những sai lầm phổ biến như chỉ tập trung vào con số, bỏ qua dòng tiền, không so sánh liên kỳ hay không dự báo tương lai có thể dẫn đến những quyết định sai lầm. Để khắc phục những lỗi này, người phân tích cần hiểu rõ ý nghĩa của các chỉ số tài chính, kết hợp cả yếu tố định lượng và định tính, luôn kiểm tra tính chính xác của dữ liệu và đặt phân tích vào bối cảnh cụ thể. Quan trọng nhất là hãy không ngừng học hỏi và sử dụng các công cụ, phương pháp phù hợp để đảm bảo rằng các quyết định được đưa ra đều dựa trên thông tin toàn diện và đáng tin cậy. Điều này không chỉ giúp tối ưu hóa hiệu quả kinh doanh mà còn bảo vệ doanh nghiệp trước những rủi ro tiềm ẩn trong tương lai.

Xem thêm: Review khóa học tài chính cho người không chuyên tốt nhất